Author Archive

セレナSハイブリッドはコスパ抜群!プロパイロットも体験!

今年借りられた車

昨年までのように法要はなかったのですが、お墓参りのために東京・山口間を車で往復してきました。昨年のことは、「今年も行ってきました!セレナe-POWERで2,000㎞走行」の記事に書いていますので、参照していただければ幸いです。

今年も例年通りワゴンおまかせプランを申し込んだのですが、借りられたのはセレナSハイブリッドでした。ガソリンが高騰していますので、借りた直後はe-POWERのほうがよかったなあと感じたのですが、意外にもSハイブリッドの燃費がよかったことと、プロパイロットがついていましたので、使ってみた感想などを書いてみたいと思います。

Sハイブリッドとは

セレナSハイブリッドは、2.0Lガソリンエンジンを搭載し、ECOモーターと呼ばれる小さなモーターがエンジンの補助をするといったマイルドハイブリッド方式で一般的なガソリン車に近いものです。発進時等にエンジンのアシストをするそうですが、体感することはできませんでした。

また、バッテリーが2個搭載され、蓄容量、発電量がアップしており、それらを全てエンジンルーム内に収めることにより、広い室内空間を確保しています。

対して、e-POWERはエンジンで発電のみを行い、モーターで走行するシリーズ式ハイブリッドと呼ばれるものです。

燃費に大差はなかった

2,000㎞の9割が高速走行、猛暑のためにエアコンは常時使用の条件下だったのですが、燃費はe-POWERの方が若干良かった程度でSハイブリッドと大差はありませんでした。

ネットで調べてみたのですが、e-POWERは高速域よりも低中速域で低燃費を発揮することが原因だったのかもしれません。

プロパイロットの感想

プロパイロットとは、設定した速度で走行中に前車に追いついた場合には一定の車間距離を保って追従していく自動運転機能です。車線をカメラで認識してハンドル操作を補助する機能もあります。

今回はこの機能のおかげで高速走行が非常に楽に感じました。特に、渋滞時にも使えるのが画期的で、何度か事故渋滞にはまったのですが、アクセル・ブレーキ操作を一切することなく走行することが可能です。ただ、完全に停車した場合にはアクセルを踏まなければ発進しません。

速度を設定した状態で高速走行中に前車に追いつくことはよくあることで、追い越そうとするときに追い越し車線に車がいるためにブレーキを踏まなければならない場面に遭遇します。通常のクルーズコントロールでは、それが解除されて再設定する手間が生じます。

プロパイロットでは、それらの操作が一切不要となりますので、追い越し車が途切れるのを待って、余裕を持って追い越しをすることができました。

どちらを選ぶか

e-POWERのプロパイロットなしを2回、Sハイブリッドのプロパイロットありを今年初めて借りたわけです。e-POWERのワンペダル走行も魅力的でしたが、あくまでも下道限定です。高速走行中はほとんど恩恵を感じません。

また、エアコンをつけたまま車中泊をする場合には、Sハイブリッドの方がエンジン音の静かさを感じられて快適です。さらに、上述したように燃費に大差がなかったことから、来年借りられるとしたらSハイブリッドですね。

それにしても、プロパイロットは快適でした。唯一注文をつけるとしたら車間距離の設定でしょうか。3段階に距離の設定ができるのですが、設定の効果をあまり体感できないことと自分の基準より車間が短いことでしょうか。決して短すぎるわけではないのですが、いつでもブレーキを踏めるように準備をしておく必要があると感じました。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

高速道路の走り方・もらい事故を防ぐ防衛運転とは?

はじめに

もらい事故という言葉をご存じでしょうか。一般的には、被害者に全く過失がない事故のことを指すようですが、被害者の過失が著しく低い事故、例えば、走行中に信号無視の車にぶつけられた、交差点直進時に右折車と衝突したなどのような事故を含めてそのように呼ばれることがあります。

今回は、高速道路上で事故に遭わないための運転方法について書いてみたいと思います。

混雑時は左車線を走る

私は20代の頃に陸送の仕事をしていましたので、高速道路を非常によく走っていたことを記憶しています。先ず、同僚がおこした高速道路での事故について状況説明をします。

名神高速に大阪と京都の府境に位置する天王山トンネルがあります。同僚が同トンネル内の追い越し車線を走行中に前を走る4トン車が前方の大型バスに追突して停車、自車(日産サファリ)は急ブレーキをかけて何とか追突を免れましたが、停車直後にバックミラーを見て大型車が迫ってきていたのを確認したそうです。

追突されると直感し、ハンドルを両手で押さえつけて衝撃に備えたところ、案の定停まりきれずに大型に追突され自車の長さがおよそ半分になりました。事故処理に当たった警察官からは、車を見て運転手は死亡したものと思ったと言われたそうです。

現在では外側に2車線分のトンネルが掘られ、上下4車線ずつ確保されていますが、当時はよく渋滞する場所として知られ、また事故が多発しているトンネルでした。幸いなことに同僚は軽傷ですみましたが、この事故以降、同トンネルを通過するときは必ず左車線を走行するようにしたのを覚えています。

追い越し車線を走る車の方が車間距離を取らないことが多いことは何となく理解できると思います。つまり、80km/h で車が連なって走行しているような状況では、追い越し車線より走行車線を走るほうが追突されるリスクを減らすことになると考えていますので、混雑時は左車線を走ろうということです。ちなみに、私は事故や工事で渋滞の最後尾につくときも左車線に進路変更するようにしています。

追い越しは短時間ですます

定速走行が望ましいと言われることがあります。私も一時期そのように考えていました。追い越しの場面でも定速走行を維持すべきでしょうか。

制限速度100キロの道路をクルーズコントロールで100キロに設定して、98キロで走る車を追い越すときに加速せずにそのまま走ったらどうなるでしょう。追い越しに時間がかかることにより並走時間が長くなる、交通量が多いところでは後ろが詰まってしまうなどが想像できますね。

皆が制限速度を守って走っているわけではありませんし、速度違反をしているほうが悪いと言えるから追い越し車線を早く譲る必要などないと思われる方もいらっしゃるでしょう。しかし、ここで問題にしているのは事故に遭わないための防衛運転です。

私の場合、制限速度より低めの90キロ位に設定し、追い越し時にはアクセルを踏み込んで加速しながら追い越しをします。ブレーキを踏まない限りクルーズコントロールは解除されませんし、走行車線に戻ってからアクセルから足を離すようにしています。このようにすることで、今問題となっている煽り運転の被害に遭うこともほぼ無いと思います。

追突されないためにすること

高速道路だけではなく一般道でも同じですが、停車時には必ずブレーキランプを点灯させておくことが重要です。

渋滞の最後尾につくときにはハザードを点灯することは皆がやっていますが、すぐに消してしまう人が多いと感じています。少なくとも自車の後ろの車がハザードを点けなければ意味がありませんので、ミラーで必ず確認します。後ろの車のハザードが確認できれば、渋滞を認識しているといえますのでその車から追突されることはないでしょう。

最後に

まだまだありますが、最後に優先意識を捨てて「かもしれない」運転を心掛けることについて記しておこうと思います。

直進車優先、左方車優先などの言葉がありますが、例え自車が優先であっても、右折を開始するかもしれない、見通しの悪い交差点では一時停止を守らない車が飛び出してくるかもしれないといった事態を想定して運転することも防衛運転に求められるでしょう。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

ライフラインの設備の設置・使用権(私道掘削)について

はじめに

令和5年4月1日、他の土地に設備を設置し、又は他人が所有する設備を使用しなければ電気、ガス又は水道水の供給その他これらに類する継続的給付を受けることができないときは、継続的給付を受けるため必要な範囲内で、他の土地に設備を設置し、又は他人が所有する設備を使用することができるとする規定が明文化されました。その他これらに類する継続的給付には、電話・インターネット等の電気通信が含まれます。

他人の土地や設備(導管等)を使用しなければ各種ライフラインを引き込むことができない土地の所有者は、解釈上、改正前の相隣関係規定等の類推適用により、他人の土地への設備の設置や他人の設備の使用をすることができると解されていましたが、明文の規定がないために設備の設置・使用に応じてもらえない、不当な承諾料を求められるなどトラブルに発展するケースが散見されました。

改正前においては、掘削承諾書を私道所有者や私道に隣接する土地の所有者間で取り交わすことがなされ、ライフライン引き込み工事をする際の提示書面となっていた経緯があります。

場所・方法の限定

設備の設置・使用の場所・方法は、他の土地及び他人の設備のために損害が最も少ないものに限定されます。設備を設置する場合には、公道に通ずる私道や公道に至るための通行権の対象部分があれば、通常はその部分を選択します。

袋地所有者の囲繞地通行権と同様、これまでの相隣関係の趣旨を踏まえて明文化したことがよくわかります。

事前通知が必要

他の土地に設備を設置し、又は他人が所有する設備を使用する者は、あらかじめ、その目的、場所及び方法を他の土地等の所有者及び他の土地を現に使用している者に通知しなければなりません。他の土地を現に使用している者とは賃借人等が該当します。

通知の相手方が、その目的・場所・方法に鑑みて設備設置使用権の行使に対する準備をするに足りる合理的な期間を置く必要がありますが、概ね2週間~1か月程度が相当でしょう。通知の相手方が不特定又は所在不明である場合にも、例外なく通知が必要であり、簡易裁判所の公示による意思表示を行うこととなります。

償金・費用負担について

・設備設置権

設備の設置により土地が継続的に使用することができなくなることによって他の土地に生じた損害に対しては、償金を支払わなければなりません。ただし、1年ごとにその償金を支払うことができます。

土地の分割又は一部譲渡に伴い、分割者又は譲渡者の所有地のみに設備の設置しなければならない場合には、償金を支払うことを要しません。

対して、設備設置工事のために一時的に他の土地を使用する際に、当該土地の所有者・使用者に生じた実損害に対する償金は一括払いとなります。

・設備使用権

土地の所有者は、その設備の使用開始の際に損害が生じた場合に、償金を支払う必要があります。また、その利益を受ける割合に応じて、その設置、改築、修繕及び維持に要する費用を負担しなければならないと規定されています。

まとめ

今回は民法の相隣関係に関する改正のうち、ライフラインの設備の設置・使用権に関する法規制の整備について触れました。

法改正がされたからといって、通行権・設備使用権などの権利を振りかざすのではなく、常日頃から近隣住民との関係を良好に保つことが重要だと思います。電気、ガス、水道などのライフラインは言うまでもなく、人が生活するのに欠かせないものですから、ご近所とのいざこざは極力避けるのが無難です。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

代表取締役の住所の非表示措置について

はじめに

令和4年9月1日から、DV被害者等である会社代表者等からの申出により、登記事項証明書等におけるDV被害者等の住所を非表示とすることが可能になりました。

先ず、前提として会社の登記事項証明書は誰でも取得することができます。会社代表者(株式会社の代表取締役、有限会社の取締役、合同会社の代表社員など)の住所は登記事項とされていますから、配偶者に住所を知られることによりDV被害者は生命または身体に危害を受けるおそれがありました。改正によって、そのような被害の発生を防止する措置が講じられたといえます。

申出ができる被害者等とは

登記事項証明書に記載された自然人(個人)の住所の非表示の申出(以下「住所非表示措置申出」といいます。)の対象となる「被害者等」は、住所が登記記録に記録されている個人に限られます。法人は合同会社等の持分会社の社員になることはできますが、法人の住所(本店)は含まれません。

被害者等の範囲は、配偶者からの暴力の防止及び被害者の保護等に関する法律(「DV防止法」)に規定する配偶者からの暴力を受けた被害者、ストーカー行為等の規制等に関する法律(「ストーカー規制法」)に規定するストーカー行為等に係る被害を受けた者、その他これらに準ずる者とされています。

申出方法

被害者等又は登記の申請人は、申出書に必要事項を記載し、必要な書面を添付し、登記の申請人が申出をするときは申出書又は委任による代理人の権限を証する書面に当該申請人が登記所に提出している印鑑を押印しなければなりません。なお、登記の申請と同時に行う住所非表示措置申出は、オンラインにより行うことができます。

添付書面

①住所が明らかにされることにより被害を受けるおそれがあることを証する書面

市区町村が発行しているDV等支援措置決定通知書や、ストーカー規制法に基づく警告等実施書面、配偶者暴力相談支援センターのDV被害者相談証明といった公的書面がこれに該当します。

②申出書に記載されている被害者等の氏名及び住所が記載されている市町村長その他の公務員が職務上作成した証明書

被害者等の住民票の写し、戸籍の附票又は外国に居住する取締役等の氏名及び住所が記載されている日本国領事が作成した在留証明書のほか、運転免許証やマイナンバーカード等のコピーであって、被害者等が原本と相違ない旨を記載したものなどです。

③代理人によって住所非表示措置の申出をするときは、当該代理人の権限を証する書面

委任状などが該当します。

最後に

そもそも、代表取締役個人の住所を公示する必要があるのかといった問題があるかとも思いますが、商業登記法の条文には、「会社法(平成十七年法律第八十六号)その他の法律の規定により登記すべき事項を公示するための登記に関する制度について定めることにより、商号、会社等に係る信用の維持を図り、かつ、取引の安全と円滑に資することを目的とする。」と定められています。

ところで、不動産登記においては現状、DV被害者等の登記名義人の住所の変更登記をすることを要しない、前住所を住所として登記をすることも認めたり、住所の閲覧を特別に制限する取扱いなどがされています。

こちらについては改正が決まっており、令和6年4月1日から、DV被害者等についても相続登記や住所変更登記等の申請義務化の対象となることに伴い、現在の取扱いについて必要な見直しをした上で、DV被害者等の保護のための措置が法制化されます。

具体的には、対象者が載っている登記事項証明書等を発行する際に現住所に代わる事項を記載することとされ、委任を受けた弁護士等の事務所や被害者支援団体等の住所、あるいは法務局の住所などを想定しています。詳細は、今後不動産登記規則等の省令で規定されることになるでしょう。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

電子提供措置をとる旨の定めが登記事項となったことについて

はじめに

令和4年9月1日(以下「施行日」といいます。)から、会社法第325条の2の規定による電子提供措置をとる旨の定めがあるときは、その定めが登記事項とされました。なお、施行日において振替株式を発行している会社(上場会社)は、施行日をその定款の変更が効力を生ずる日とする電子提供措置をとる旨の定款の定めを設ける定款の変更の決議をしたものとみなすとされました。

株主総会資料

会社法の条文では「株主総会参考書類等」の文言を用いていますが、株主総会資料とは、株主総会参考書類、事業報告、監査報告、計算書類、連結計算書類等を指します。

電子提供措置

電子提供措置とは、定款の定めに基づき、株式会社(特例有限会社を含みます。)の取締役が株主総会資料(種類株主総会資料を含みます。)の内容である情報を自社のホームページ等のウェブサイトに掲載し、株主に対して当該ウェブサイトのアドレス等を株主総会の招集の通知に記載等して通知した場合には、株主の個別の承諾を得ていないときであっても、取締役は、株主に対して株主総会参考書類等を適法に提供したものとする制度のことを指します。

電子提供措置は、株主総会の日の3週間前または招集通知の発送日のいずれか早い日から開始し、株主総会の日後3か月を経過する日まで継続して行わなければなりません。

議決権行使書面について

取締役は、株主総会を招集する場合には、株主総会に出席しない株主が書面によって議決権を行使することができることとするときは、その旨を定めなければなりません。また、定めた場合には株主総会の招集の通知は書面でしなければならず、株主に対し、議決権の行使について参考となるべき事項を記載した書類及び議決権行使書面を交付しなければならないとされています。

議決権行使書面に記載すべき事項は電子提供措置をとらなければならない事項に含まれていますが、取締役が株主総会の招集の通知に際して株主に対し議決権行使書面を交付するときは、議決権行使書面に記載すべき事項に係る情報については、電子提供措置をとることを要しません。

登記記録例

「電子提供措置に関する規定」

「当会社は株主総会の招集に際し、株主総会参考書類等の内容である情報について、電子提供措置をとるものとする。」

設立の際の定款に電子提供措置をとる旨の定めがある場合は上記のとおりとなります。施行日において振替株式を発行している会社(上場会社)は、原因年月日を「令和4年9月1日設定」とし、電子提供措置をとる旨の定款の定めを設けた場合は、当該定款変更の効力が生じた日とします。

なお、電子提供措置をとる旨の定款の定めは、原則として当該株式会社の実際の定款の定めのとおり登記する(登記すべき事項となる)こととなり、上記記録例どおりに記載して登記申請する必要はありません。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

支店の所在地における登記の廃止と変遷

令和4年9月1日改正

令和4年9月1日、支店・従たる事務所の所在地における登記が廃止されました。したがって、同日から、支店の所在地における登記は不要となり、仮にこれを申請しても、商業登記法第24条第2号により却下されることとなります。

なお、本店の所在地における支店の設置、移転又は廃止等の登記は引き続き必要です。

旧商法時代

平成18年5月1日から会社法が施行されましたが、それ以前の旧商法においては支店の所在地における登記事項は本店の所在地と同様のものでした。また、支配人の登記が本店ではなく、支配人を置いた営業所(支店)の所在地における登記事項とされていました。

当時、登記事項証明書(登記簿謄本)、印鑑証明書は本店所在地を管轄する法務局でしか取得することができませんでしたので、会社の代表権を有する者の確認等のためには本店所在地と同様な登記簿を支店所在地においても公示する意味合いを有していたと思います。

また、不動産登記において法人が申請人となる場合には代表者の資格証明書の添付が求められていましたが、支店所在地において代表権を有する者の照合ができる場合には、添付省略ができたことも挙げることができるでしょう。

会社法施行

会社法の施行により、支店所在地の登記所には、索引的な登記事項である商号、本店の所在場所及び支店(その所在地を管轄する登記所の管轄区域内にあるものに限る。)の所在場所のみを登記することとされ、施行日に現にある支店の登記所の登記簿についても、登記事項は同様となったのです。

支店所在地の登記所に登記されている支店の登記事項を商号、本店及び支店所在地のみとする登記は、登記官が職権で行うこととされました。

また、支配人の登記はすべて本店の登記所の登記簿に記録することとされ、施行日に現にある支配人の登記についても、本店の登記所の登記簿に移されることとなりました。したがって、施行日後は、支配人を置いた支店の登記所でなく本店の登記所に対し当該支配人の登記事項証明書や印鑑証明書を請求する扱いになりました。

本支店一括申請

支店所在地においてする登記の申請は、本店所在地においてする登記の申請完了後に登記事項証明書(登記簿謄本)を添付する必要がありました。後に、コンピュータ化されている登記所間において、他の登記所管轄の登記記録の閲覧が可能となったことから、紙媒体の証明書の添付は不要となったのです。

このような手間がかかることから、商号変更、本店移転等の全ての支店所在地において登記申請が必要となるときには、申請人の大きな負担となっていました。

そこで、法務大臣の指定する登記所の管轄区域内に本店を有する会社による本店及び支店の所在地において登記すべき事項について支店の所在地においてする登記の申請は、その支店が法務大臣の指定する他の登記所の管轄区域内にあるときは、本店の所在地を管轄する登記所を経由してすることができるとする、本支店一括申請の制度が創設されました。

私自身、開業前の勤務時代にこの制度を1回だけ利用したことがあります。支店移転登記だったと記憶していますが、手数料(支店所在地の登記所1庁につき、300円)が安く、手間もかからないし便利だなあと感じました。しかし、その申請は取下げることになったのです。どうやら、過去に本店移転をした際に支店所在地にも登記申請をすべきところ、申請人がその申請を怠ったことが原因だったようです。

最後に

支店の所在地における登記の廃止に至るまでの変遷を記してきましたが、やはり時代の流れを強く感じます。ただ、支配人の登記など実務家として知っておかなければならない知識もあると思います。

それについては、過去の記事「40年以上放置された抵当権の抹消」で触れていますので、ご参照いただければ幸いです。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

役員の氏名と旧姓の併記について

平成27年の改正

役員の氏名に婚姻前の氏を記録することができるようになりました。(平成27年2月27日施行)例えば、取締役甲野花子さんが婚姻によって乙原花子さんとなった場合には、「取締役 乙原花子(甲野花子)」のように旧氏がかっこ書きで記録されます。

令和4年9月1日改正

令和4年9月1日から、併記可能な旧氏の範囲が拡大され、婚姻前の旧氏に限らず、養子縁組前の旧氏や、離婚後婚姻中の旧氏なども併記可能となりました。

また、登記簿(閉鎖した登記事項を除く。)にその役員等について旧氏の記録がされていたことがあるときは、最後に記録されていた旧氏より後に称していた旧氏に限り、登記簿に記録するよう申し出ることができます。

さらに、会社の代表者は、当該会社の登記簿に旧氏の記録がされている者について氏の変更の登記がされた場合には、登記簿に記録がされている旧氏を当該変更の登記の直前に称していた旧氏に変更するよう申し出ることができるとされました。

申出の方法

会社の代表者は、申出書に必要事項を記載し、必要な書面を添付し、申出書又は委任による代理人の権限を証する書面に当該会社の代表者が登記所に提出している印鑑を押印しなければなりません。

・申出書の記載事項

①申出に係る会社の商号及び本店の所在場所並びに当該会社の代表者の資格、氏名、住所及び連絡先

②旧氏を記録すべき役員又は清算人の氏名

③上記②の役員又は清算人について記録すべき旧氏

④代理人によって申出をするときは、当該代理人の氏名又は名称、住所及び連絡先並びに代理人が法人であるときはその代表者の資格及び氏名

⑤申出の年月日

申出書の提出をする方法のほか、株式会社の設立の登記、役員等の就任による変更の登記、清算人の登記又は役員等の氏の変更の登記と同時に行う旧氏の記録の申出等については、申請書に申出事項を記載する方法で行うものであっても差し支えありません。

添付書面

併記しようとする旧氏の記載がある除籍抄本等から現在の氏の記載がある戸籍に至る全ての戸除籍抄本等が必要となります。

例えば、婚姻によって氏が変わった場合に現在の戸籍謄本を取りますと、従前戸籍の記載があります。従前戸籍には本籍と筆頭者が記載されていますので、その戸籍も必要となります。父親が筆頭者となっている戸籍で婚姻した方が除籍された旨の記載があるもの等が該当します。

なお、住民票やマイナンバーカード、運転免許証に既に併記されている旧氏と同じ旧氏の併記を希望する場合には、これらの写しを添付することでも足ります。

旧氏の記録を希望しない場合

会社の代表者は、当該会社の登記簿に記録がされている旧氏の記録を希望しない旨を申し出ることができます。登記記録にその氏名とともに旧氏をも記録された役員又は清算人について、旧氏の記録を希望しない旨の申出があったときは、その旧氏は記録しないこととなります。

また、当該申出書の添付書面については、記録を希望しない旧氏を証する書面を要しません。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

高齢者向け施設の種類と選び方について

押さえておきたい高齢者向け施設の種類

「【2022年5月22日】

【株式会社ベネッセスタイルケア】により

【高齢者向け住まいの種類と選び方のポイント】

というオンライン医療セミナーが開催されました。」

司法書士が後見業務を遂行するにあたり、高齢者施設の種類、役割などを知識として把握しておくことは最低限求められます。

認知症の高齢者が自宅で転倒して骨折するケースが非常に多く見られます。ほとんどの場合には、病院に入院、退院後に老健に入所することになりますが、退所後の施設を探すことが困難となります。本人の要介護度、収入によって入所できる施設の選択肢が絞られてくるからです。

子供のいない夫婦、単身者の増加に伴い、甥姪による伯叔父母の介護が増えているようです。甥姪に配偶者がいれば義父母も含めて4人の親の面倒をみなければなりませんから、その負担は大きなものとなります。負担軽減のためには施設入所してもらうことが望ましいのですが、本人が自宅での生活を希望する場面が非常に多いので、それが大きなハードルとなります。

仮にそうだとしても、リハビリを要する骨折等の場合には自宅での生活が事実上困難となりますので、高齢者施設の種類と選び方については、一般の方にも必須の知識となるでしょう。

特別養護老人ホーム(特養)

入居対象者は65歳以上で、原則要介護3~5の常に介護が必要な状態で、かつ、自宅での介護が困難な方が対象となる公的な施設です。寝たきりや認知症など比較的重度の方、緊急性の高い方の入居が優先となるため、入居待ちの方が非常に多いのが特徴です。

実際に入居待ちをしながら、デイサービスに通ったり、後述する有料老人ホームに入所されている方は多くいらっしゃいます。

介護老人保健施設(老健)

入居対象者は要介護1~5の認定を受け、病状が安定していて、入院治療の必要がない方で、リハビリを必要とされる方となっています。

介護を必要とする高齢者の自立を支援し家庭への復帰 を目指すために、医師による医学的管理の下、看護・介護といったケアはもとより、作業療法士や理学療法士等によるリハビリ、また、栄養管理・食事・入浴などの日常サービスまで併せて提供する施設です。

つまり、「在宅復帰を目指してリハビリを行う施設」といえます。在宅復帰を目指すので、滞在期間は3か月程度となります。ただ、実際には在宅復帰が無理なケースが非常に多く、次の入所先が見つかるまで半年以上滞在することもあります。

グループホーム

入居対象者は、要支援2・要介護1~5の認定を受け、かつ、認知症の診断を受けている方です。地域密着型サービスのため、原則としてお住まいの市区町村以外の施設には入居できません。

認知症を患っている高齢者が、専門の介護スタッフの援助を受けながら、1つのユニット(5~9人)で共同生活を送る場所とされ、入居者の能力に応じて、それぞれが料理や掃除などの役割を分担しながら、自立した生活を送ります。家庭の団らんを楽しみながら、自宅で過ごすのと同じような雰囲気で生活を送れるのが最大の特徴です。

司法書士業務としての本人確認のために、施設内に入ったことがありますが、他の施設と比較すると職員数が少ない印象を受けました。

介護付有料老人ホーム

入居対象者は施設により異なりますが、要支援~要介護の方となります。介護サービスの提供が主になり、食事をはじめとした健康管理・掃除・洗濯・入浴・排泄など、日常生活において必要な介護サービスが、施設職員によって提供される施設です。

私自身数年前に、武蔵野市内の施設で介護職員初任者研修の実習として、1日体験してきました。実習は必須ではありませんが、当時デイサービスで送迎の仕事をしていましたので、あえて有料での実習を希望した経緯があります。

看護職員の配置、職員体制3:1以上が義務付けられています。実習をした施設では、介護職員の多さに驚かされましたし、また若い職員が多かったのが印象に残っています。1日3回の食事のために居室と食堂の移動に多くの時間を取られ、食事介助を要する入居者に多くの人員を割いていました。

住宅型有料老人ホーム

入居対象者は施設により異なりますが、自立~要介護5の方となります。食事をはじめとした健康管理・掃除・洗濯・入浴・排泄など、日常生活において必要な介護サービスが、施設職員及び、外部介護事業者(デイサービス、訪問介護、福祉用具レンタルなど)によって提供される施設です。

サービスの利用頻度により費用がかかる為、介護度が高くなると介護保険自己負担分では、賄えなくなる場合があります。

サービス付き高齢者向け住宅(サ高住)

入居対象者は施設により異なりますが、自立~要介護5の方となります。日常生活や介護に不安を抱く高齢者が、住み慣れた地域で安心して暮らせるようにした、高齢者向けの賃貸住宅です。バリアフリー構造など、高齢者に適したハード面が整っています。

また、施設には介護福祉士やヘルパーが常駐しており、安否確認と生活相談のみ提供されます。必ず看護職員が常駐しているわけではないですが、月2回程度のドクターによる往診と緊急時24時間対応が施設の医療体制として挙げられます。

上述したように高齢者の自宅内での転倒により、骨折・入院となるケースが多いので、バリアフリー構造は転ばぬ先の杖として重要な役割を果たしていると考えています。子供のいない夫婦や単身者の終の棲家として、マイホームを売却後にサ高住に入居することも終活の一つとなるでしょう。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

リバースモーゲージとは?注意点も解説!

どんな制度か

リバースモーゲージは、自宅に住み続けながら、自宅を担保に高齢者の老後生活資金等の融資を受けることができる制度です。自宅に住みながら、その自宅を担保にお金を借入れるという意味では住宅ローンと同じですが、住宅ローンの場合は最初にまとまった融資を受け、その元金と利息を毎月返済していきます。

それに対し、リバースモーゲージは自宅の評価額から算出された融資枠内で毎月もしくは一括で融資を受け、契約期間中は利息のみを返済し、契約終了後または契約者(債務者)の死亡後に元金をまとめて返済します。利息を返済せずに元金に上乗せしていくタイプの商品もあります。

元(利)金の返済方法としては「担保の自宅を売却する」「自己資金で返済する」「代物弁済をする」などがあります。この制度を逆(リバース)抵当融資、逆住宅ローンなどと呼んでいます。ちなみに、「モーゲージ(mortgage)」は「抵当・住宅ローン」の意味です。

これらの制度は各都道府県の社会福祉協議会等の公的機関、民間の金融機関が取り扱っていますが、それぞれの貸付条件は異なりますので、以下具体的に説明したいと思います。

社会福祉協議会の不動産担保型生活資金

「不動産担保型生活資金」は、持ち家と土地があっても現金収入が少ない高齢者が、将来にわたって住み続けることを前提に、その居住用不動産を担保に生活費を借り入れることにより、世帯の自立支援を図っていく貸付制度です。

高齢者の居住用不動産を担保に月額で貸付を受け、借り受けた高齢者の死亡時または融資期間終了時にその不動産を処分し返済することから「リバースモーゲージ」形式とも言われています。

この不動産担保型生活資金(リバースモーゲージ)制度の実施主体は都道府県社会福祉協議会です。そして、事業の実務は地域の市町村社会福祉協議会が行っています。

1.貸付対象世帯

・借入申込者が単独で所有している不動産に居住している世帯

※同居の配偶者が連帯借受人となる場合は、配偶者と共有している不動産も対象となります。

・世帯の構成員全員が原則として65歳以上であり、配偶者と親(配偶者の親を含む)以外の同居人がいない世帯

・世帯の収入が市町村民税非課税又は均等割課税程度の低所得世帯(生活保護受給世帯は対象外)

2.対象不動産

・マンションなどの集合住宅、更地、同じ敷地内に子供世帯の家が建っている場合や、2世帯住宅の場合は対象となりません。

・当該不動産に賃借権等の利用権や抵当権等の担保権の設定がされていないこと。

・土地の評価額が原則として1,000 万円以上であること(ただし、借入申込世帯の状況をふまえ、貸付適当と判断される場合は、800 万円以上でも可能)

※当該不動産が都市計画法上の「市街化調整区域」内にある場合は原則対象外

3.貸付限度額

・土地の評価額の70%程度(不動産鑑定士による評価に基づく。)

・月30万円以内

4.連帯保証人

推定相続人の中から連帯保証人1名を選任する必要があります。推定相続人がいない場合には選任不要です。

東京スター銀行の「充実人生」

上述した不動産担保型生活資金と異なり、借入金の使いみちは生活資金のみに制限されません。住宅購入資金、リフォーム資金、住宅ローン借換資金として使うことも可能ですが、事業・投資目的は除かれます。また、マンションでも利用可能です。

リバースモーゲージは自宅を担保に銀行から資金を借り入れる仕組みですが、最終的には自宅売却代金の一部で返済できると想定される金額を上限にするなど、契約者が安心して利用できる仕組みとなっているようです。

数ある民間の金融機関の中で、「充実人生」を紹介したのには理由があります。こちらの商品は推定相続人のいない方でも利用可能となっているからです。相続人不存在の場合には、返済手続が非常に煩雑となりますが、そのことが融資上限額に影響を及ぼすことはないそうです。

ただ、収入・契約時年齢により、上限額を審査して利払いあり型と利払いなし型のどちらになるかが決定されます。例えば、不動産評価額は高いけれども年金収入が低いときには上限額は抑えられてしまい、融資上限額が評価額の50%程度になることもあるようなので注意が必要です。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

相続分がないことの証明書(特別受益証明書)とは?問題点は?

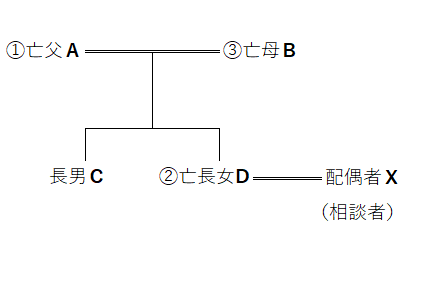

Xからの相談(設例)

A→D→Bの順で亡くなり、A名義の不動産があります。相続登記を申請するに当たってCから、Dの相続分がないことの証明書が送られてきました。その書面に実印を押して印鑑証明書と一緒に返送してほしいと言われています。どのようにしたらよいでしょうか。

特別受益者がいる場合の登記手続

共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受け、その価額が相続分の価額に等しいか又はこれを超える者がある場合には、その者は相続分を受けることができません。

そこで、登記原因証明情報として、相続を証する戸籍謄本等の他、その者が作成した相続分がないことの証明書を提供して、他の共同相続人から、相続による所有権移転登記を申請することができます。先例で認められています。

被相続人の相続について、特別受益者が相続登記前に死亡した場合には、相続分がないことの証明書は特別受益者の相続人全員が作成しなければなりません。

生前贈与がない場合に作成されるケースもある

設例においてCが相続不動産を単独取得する方法として、一般的なものは遺産分割協議です。Aの相続人はB、C及びDですから、CX間において遺産分割協議書を作成しなければなりませんが、数次相続(被相続人が死亡した後、遺産分割協議をしないうちに相続人が死亡してしまい、次の相続が開始した状況のことをいいます。)の場合には書面の内容が複雑になります。

一方で、相続分がないことの証明書には「相続する相続分がない」旨の記載があれば、数行の記載で足りてしまいますので、生前贈与等の事実がない場合にも作成され、相続登記申請に用いられることがあるようです。

分かれる裁判所の判断

生前贈与をうけた事実がないにもかかわらず、贈与をうけた旨の内容虚偽の「相続分がないことの証明書」に署名・押印したとしても、それにより相続分を失うことはなく、また、当該相続人に相続放棄の意思があったとしても、これを認めれば相続放棄制度(家庭裁判所への申述)に対する脱法行為となること、更に、当該書面は単なる事実証明に過ぎないから、贈与の意思表示と認めることができないとする裁判例があります。

対して、特別受益の事実がないのに相続分がないことの証明書が作成された場合においても、これを単純に無効とせず、当該証明書が本人の真意に基づくものかどうかを判断基準とし、相続人が自己の相続分について相続財産の分配をうけないという意思表示をしたものと認められるときは、これにより遺産分割協議の成立、贈与を肯定したものがあります。

結論

形式的な審査権しか有していない登記官としては、相続分がないことの証明書と印鑑証明書が提供された相続登記申請を受理せざるを得ません。

しかしながら、設問のような相談に対しては、安易にCの要求に応じてはいけないと考えます。Dが生前贈与を受けたことが確実であり、相続分がないことの証明書の記載に偽りが一切ないような場合を除き、遺産分割協議の方法を採るべきでしょう。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。