このページの目次

事例

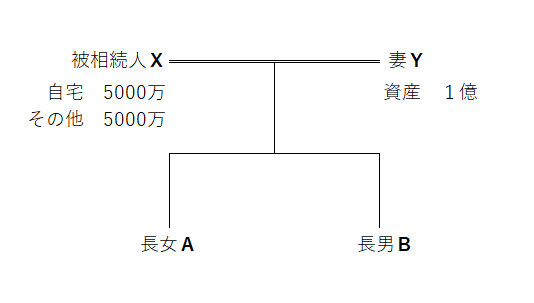

被相続人Xの相続人は、同居している妻Y(80歳、資産1億円)、長女A及び長男B(どちらも別居、持ち家あり)です。遺産は、自宅5000万円(土地(200㎡)4500万円、建物(木造、築25年)500万円)とその他の財産5000万円の計1億円です。

このような状況で、Xの相続(1次相続)時にY、A及びB間でどのような遺産分割をするかでYの相続(2次相続)時に負担する相続税の額が違ってきます。したがって、節税のためには1次相続時の税額だけでなく、2次相続を踏まえた対策が不可欠となります。

1.自宅をYに相続させた場合

1次相続時の相続税

自宅をY、その他財産を各2500万ずつAとBが取得したケースで考えてみます。

法定相続人は3人ですから、基礎控除額は4800万円です。小規模宅地の特例により、土地の評価額4500万円の80%が軽減されます。

1億円-4800万円-3600万円=1600万円

1600万円が課税遺産額になります。相続税総額160万円のうち、それぞれの納付税額を求めます。

Y:160万円×14/64=35万円

A:160万円×25/64=62.5万円

B:160万円×25/64=62.5万円

Yの負担額は、配偶者税額軽減の特例により0円です。

よって、1次相続での相続税負担額は、125万円となりました。

特例の適用には相続税申告と遺産分割が必要

上記の小規模宅地、配偶者税額軽減の特例を受けるには、相続税の申告が必要です。小規模宅地の特例により相続税が0円となる場合にも同様となります。

申告期限(被相続人が亡くなってから10か月以内)に遺産分割が終わらないときには、法定相続分で申告します。法定相続分による申告額は以下の通りです。

小規模宅地の特例を受けられないので、課税遺産額は5200万円、相続税総額は630万円となります。

Y:630万円×1/2=315万円

A:630万円×1/4=157.5万円

B:630万円×1/4=157.5万円

申告期限から3年以内に遺産分割をすれば、納めすぎた税金を取り戻すことができます。

2次相続時の相続税

Y死亡時の相続税を計算してみます。法定相続人は2人ですから基礎控除額は4200万円となり、A・B共に別居、持ち家ありですから小規模宅地の特例を受けることはできません。

1億5000万円-4200万円=1億800万円

課税遺産額は1億800万円になりますので、相続税総額は1840万円になります。

1次相続と2次相続の合計納税額

125万円+1840万円=1965万円

2.Yが配偶者居住権のみを取得した場合

1次相続時の相続税

Yが配偶者居住権のみを取得して、残りの財産をA・Bが2分の1ずつ取得したケースで考えてみます。設定期間を終身として、配偶者居住権の評価額を計算しますが、方法については割愛します。

上記事例の配偶者居住権の評価額は1750万円(建物500万円、土地1250万円)となります。配偶者居住権についても小規模宅地の特例を受けることができますので、1250万円の80%が軽減されます。

1億円-4800万円-1000万円=4200万円

4200万円が課税遺産額になります。相続税総額480万円のうち、それぞれの納付税額を求めます。

Y:480万円×750/9000=40万円

A:480万円×4125/9000=220万円

B:480万円×4125/9000=220万円

Yの負担額は、配偶者税額軽減の特例により0円です。

よって、1次相続での相続税負担額は、440万円となりました。

2次相続時の相続税

Y死亡時の相続税を計算してみます。Yが取得した配偶者居住権は死亡と同時に消滅してしまい、A・Bが承継することはありません。A・Bは制限のない完全な所有権を取得しますが、それに対して相続税が課されることはありません。

1億円(Yの遺産総額)-4200万円=5800万円

課税遺産額は5800万円になりますので、相続税総額は770万円になります。

1次相続と2次相続の合計納税額

440万円+770万円=1210万円

3.Yが全財産を取得した場合

これは最もやってはいけないパターンとなります。1次相続時の相続税は、配偶者税額軽減の特例(1億6000万円以下)により0円です。

以下、2次相続時の税額を計算してみます。

2億円-4200万円=1億5800万円

課税遺産額は1億5800万円になりますので、相続税総額は3340万円になります。

1次相続と2次相続の合計納税額

0円+3340万円=3340万円

まとめ

AまたはBが同居、賃貸住まい(いわゆる家なき子の場合)であれば、2次相続時に小規模宅地の特例を受けることができますし、Yの資産が潤沢であったことから配偶者居住権のみを取得させる遺産分割ができました。

したがって、相続税の節税を考える要素として、小規模宅地の特例適用の有無並びにYの資産状況及び余命を挙げることができると言えます。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。