Archive for the ‘相続手続’ Category

所有不動産記録証明制度(令和8年2月2日施行)について

はじめに

以前の記事「相続した不動産がわからないときの対処法」において、相続した不動産を調べる方法について解説しましたが、そこで触れていない調査方法が新たに加わることになります。漏れなく完全に調べつくすことが可能になるわけではありませんが、相続登記を漏らさず申請することに資するのは間違いありませんので、知っておいて損はないと思います。

制度の概要

相続登記が必要な不動産を容易に把握することができるよう、登記官において、特定の被相続人が登記簿上の所有者として記録されている不動産を一覧的にリスト化し、証明する制度が新たに設けられました。

名寄帳は、市町村毎の課税台帳に基づいて作成されますが、所有不動産記録証明制度では、全国の登記記録から登記名義人の住所・氏名が一致するものがリスト化されます。つまり、市町村の数だけ名寄帳を取り寄せなくても、一度の請求で全国の不動産を把握することが可能となるわけです。

非課税不動産・未登記建物

固定資産税非課税の不動産については、納税通知書・課税明細書には記載されませんが、名寄帳には記載されます。未登記建物で課税されるものについては、両者とも記載されます。また、共有不動産については、納税通知書・課税明細書が送られてこないことがありますので、確認できない場合があります。

対して、所有不動産記録証明制度では、非課税不動産及び共有不動産のどちらも確認することはできますが、未登記建物については当然のことながら記載はされません。

被相続人の住所の把握

不動産登記においては、登記名義人が同姓同名であっても住所が違えば別人と扱われます。証明書交付請求書には、被相続人の住所・氏名を指定して検索条件を記入しなければなりません。

生まれてから亡くなるまで住所移転を一切していないこともあるかもしれませんが、稀なケースです。したがって、万全を期すには死亡時の住所だけでなく、移転前の全ての住所で検索する必要がでてくるのです。また、婚姻、養子縁組等によって改氏している場合には旧氏で検索する必要もあるでしょう。

住所を調べるためには、住民票・戸籍の附票を取得する必要がありますが、除票の保存期間が5年(令和元年以降は、150年。)であったことから古い住所の履歴が判明しないことも多いです。そのことから、上述したように漏れなく所有不動産を調べることが可能となるわけではないのです。

令和8年4月、住所変更登記の義務化、職権による住所変更登記制度が始まります。所有者不明土地問題解消のために法整備がされていますが、目的を達成するには多くの時間を要するでしょう。

最後に

所有不動産記録証明制度によって名寄帳が不要になるわけではありません。調査方法の選択肢が増えたに過ぎないと考えています。

権利証によって所有不動産が判明することもありますので、権利書全てを1箇所で保管するようにしておくことも相続人に負担をかけないための有効な手段になり得ます。

親御様に対して、所有不動産の有無、権利書の保管場所等を予め聞いておくのが理想ですが、なかなか難しいと思います。また、タダでも売れない負動産は生前に処分しておくことも終活の一つです。相続人からのご相談の増加傾向を鑑みると、お子様、お孫様から感謝されるのは間違いありません。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

相続した農転不可の農地の処分方法

はじめに

以前の記事「遺産分割中の共有持分放棄は絶対にお勧めしません!(負動産限定)」にて、私が農転できない農地を相続したことを書きましたが、今回はその農地を処分した経験談を記事にしたいと思います。

現状把握

過去の記事で何度も触れていますが、私が相続したのは地方にある実親の実家、山林及び農地です。農地処分を主目的として、市町村の空き家バンクに登録したのですが、なかなか買い手が見つからず、固定資産税及び雑草刈取り費用の負担が継続していました。

空き家バンクで目的が達成できない場合に備えて、相続した土地(農地)が相続土地国庫帰属制度の要件を満たすものなのかを把握する必要がでてきました。

私が子どもの頃は、実家の便所は汲み取り式だったのですが、相続後に発見された資料により便槽を撤去して合併浄化槽を設置する工事がされたことがわかりました。更に、図面では合併浄化槽は宅地内に設置されているようになっていますが、実際は隣接する農地に設置されていることが現地を見て判明します。

農転許可の問題があるとは思うのですが、今さらそれを追及しても意味はないでしょう。それより、地下に埋設物がある場合には、国に引き取ってもらうことはできません。ただ、撤去してしまうとトイレだけでなく生活排水の手段が奪われてしまいますので、実家を住居として使うには、別の場所に移設するしかありません。

また、農地上に電力、電話会社の電線が通っており、複数箇所に電柱が設置されていました。登記記録を確認したところ、地役権の登記はされていませんでしたが、事実上承役地になっていると認定されるおそれがあるでしょう。

最後に境界についてですが、現地を隈なく見てまわったところ境界標のようなものを一切見つけることができませんでした。以上のことから、相続した農地を相続土地国庫帰属制度によって国に引き取ってもらうことはほぼ無理だと判断するに至ったのです。

値下げを拒む仲介業者

空き家バンクには、指定された民間の仲介業者が存在しました。できるだけ早く処分をしたかったので、仲介業者に売値の値下げの申し入れをすることにしました。しかしながら、なかなか売れないのは農地を抱き合わせにしているのが原因だから、宅地建物だけを値上げして売ったらどうかと逆に提案されたのです。

腹立たしいことからこれ以上は書きませんが、不動産屋がどういうものかご理解いただけるのではないかと思います。

売れるものから処分はNG

売れるものから処分しましょうという提案がされることはよくあります。それをやってしまうと最後に農地が残ってしまい、どうすることもできなくなるのは目に見えています。

それを避けるために有効なのが抱き合わせ販売です。農地に限らず、売りにくい不動産なら抱き合わせは使えると考えます。また、近所である必要はなく、例えば三鷹の土地と地方の不動産の抱き合わせも可能です。

仲介業者から嫌がられるとは思いますが、こちらも子ども世代にまで負担をかけないことを目的としていますので、背に腹は代えられません。

贈与

以前の記事「売れない不動産は贈与!?無償譲渡物件のマッチングサイトについて」においてマッチングサイトのことに触れましたが、結局、そのサイトでマッチングした方に贈与することによって農地を処分したというのが結果です。

後のトラブルを避けるために贈与契約書を私が作成し、登記申請も行いました。自分が自分へ委任状を出すことは実親の相続登記以来2回目となりました。

今後も、「負」動産を処分するのに贈与は有効な手段だと思っています。最近では、高額な管理費の負担がある別荘地がサイトに掲載され、0円で引き渡し及び現金数百万円上乗せというような募集を見かけます。法的には不動産及び現金の贈与となるのですが、近い将来、贈与すらできない負動産は有償で処分するのが当たり前になるのかもしれません。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

未成年者の養父母が死亡した場合の親権者は?法定代理人不在!

相続対策と養子縁組

相続対策として祖父母と孫が養子縁組をすることがあります。孫が未成年者の場合は、祖父母双方と養子縁組をしなければならず、15歳未満であるときはその法定代理人である実父母が孫に代わって縁組の承諾をすることができるとされています。

また、原則として未成年者を養子とするには家庭裁判所の許可を得なければなりませんが、祖父母が孫を養子とする場合には、許可は不要となります。

養父母双方の死亡

孫が未成年のうちに養父母双方が死亡した場合はどうなるでしょう。子が養子であるときは養親の親権に服するとされていますので、養子縁組がされると孫の親権者は祖父母となり、実父母は親権者ではなくなります。

養父母の死亡により、実父母の親権が復活するのかという疑問が生じますが、結論から申し上げますと、復活することはなく親権者不在の状態となります。

実親の虐待等、子の利益を著しく害することを避けるために養子縁組がなされることもあり、一律に実親の親権を復活させることにすると問題が生じ得るからです。

未成年後見人の選任

上述した親権者不在の状態を解消するためには2つの方法があります。1つめは家庭裁判所に未成年後見人の選任を申立てるという方法です。

実親を後見人候補者として申立てることはできますが、孫が不動産等の多くの財産を所有しているときには、司法書士等の専門職後見人、後見監督人が選任される場合があります。専門職に対しては未成年者本人の財産から報酬を支払わなければなりません。

また、実親等の親族が後見人に就職した場合でも家庭裁判所に財産目録の提出、定期報告等をしなければなりません。親権者は未成年者の財産につき自己のためにするのと同一の注意義務を負うのに対し、未成年後見人は未成年者の財産の管理につき善管注意義務を負い、親権者より重い注意義務が課せられます。

養親である祖父母の遺言によって、実親を未成年後見人に指定することもできますが、親権者と異なる多くの負担を抱えることになるでしょう。

死後離縁

2つめの方法は死後離縁です。死後離縁とは、養子縁組をした当事者の一方が亡くなった後に、生存している他方が相手との血族関係を終了させる手続きです。死後離縁は家庭裁判所の許可を得る必要があり、養子が15歳未満であるときは離縁後に法定代理人となる実父母が申立人となります。

なお、離縁は養子縁組によって生じた権利義務などを将来に向かって消滅させるものですから、養子(孫)が養親(祖父母)の相続人の地位を失うわけではありません。

養方の財産を相続しておきながら扶養義務を免れるといった不純な目的がある場合には家庭裁判所の許可が得られないといったことが懸念されますが、今回の事例では該当しないと考えられます。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

利益相反行為(民法第826条)とは?

利益相反行為とは

複数の当事者がいる場合における一方の立場では利益になるものの、他方の立場では不利益になる行為を意味する言葉です。

民法第826条では、親権を行う父又は母とその子との利益が相反する行為については、親権を行う者は未成年者を代理することができず、その子のために特別代理人を選任することを家庭裁判所に請求しなければならないと規定されています。なお、同条違反の利益相反行為は無権代理行為となります。

具体例

親権者父A・母Bの親権に服する未成年の子Cがいるとします。

親子間で不動産の売買をする場合には、A・BがCの法定代理人として契約を締結することになりますが、それを認めてしまうとどうなるでしょう。親権者の所有する不動産を未成年の子に高く売りつける、または、未成年の子が所有する不動産を安く買いたたくといったことができてしまいます。

このようなケースにおいては、家庭裁判所に対して特別代理人の選任を請求し、利益相反しない他方の親権者と特別代理人が共同して子を代理することになります。

判例の採る外形説

利益相反行為であるかどうかは、行為の外形から客観的に判断すべきであって、親権者の意図や動機から判断すべきではないとされています。事例を掲げて検討してみます。

事例1

借入金を子の養育費に充当する意図で親権者が金員を借り受けるに当たり、その債務を担保するため、その親権に服する未成年の子の所有する不動産に抵当権を設定するケース

親権者が借入金を取得しますが、子のために消費しますので実質的には子に不利益は生じないものとも考えられますが、判断基準においては考慮されません。結果として利益相反行為に該当することになります。

事例2

親権者が借入金を自己の用途に供する意図で、親権者が未成年の子を代理して未成年の子の名義で債務を負担し、未成年の子の不動産に抵当権を設定するケース

親権者の意図や動機からは判断しませんし、子自身の債務を担保するために抵当権を設定していますので、親権者との間で利益が相反するわけではありません。したがって、利益相反行為に該当しないことになります。

遺産分割協議で該当する場合

上記具体例において、Aが死亡してBとCが相続人となって両者で遺産分割協議をする場合には親子間で財産を取り合うような関係となります。利益相反行為に該当するため、Cの特別代理人を選任する必要があり、Bと特別代理人との間で遺産分割協議をしなければなりません。

相続放棄

上記具体例において、Aが死亡してBが自らは相続放棄をしないで、Cの相続放棄をするとBの法定相続分が増えることによりCの不利益となり、利益相反行為に該当します。Aには借金しかなく、債務を相続しないことが目的であっても同様です。したがって、Cの特別代理人の選任が必要となります。

なお、B自らが相続放棄をした後にまたはこれと同時に、Cを代理して相続放棄をするときは、利益相反行為には当たりません。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

遺言書の法務局保管制度を利用した相続手続(司法書士の体験談)

義父が亡くなりました

以前の記事「義父の遺言書を作って遺言書保管制度を利用しました」において、義父の遺言書を作成したことを書きましたが、その義父が亡くなりましたので、今回は遺言書保管制度を利用した場合の相続手続について解説したいと思います。

広域交付による戸籍の取得

先ずは、義父の出生から死亡までの戸籍謄本等を取得しなければなりません。死亡届を提出して戸籍に死亡事項の記録がされるまでに2週間程かかります。提出した市町村と本籍地が異なる場合には、もっと時間がかかります。

さらに、広域交付によって本籍地以外の市町村で死亡事項が載った戸籍謄本を取得するには、法務省の戸籍情報連携システムへの反映に時間を要するために1か月ほどかかることもあるようです。

広域交付については、以前の記事「戸籍謄本が本籍地以外でも取れるようになりました!(令和6年3月1日から)」にて解説していますので、是非ご参照ください。

今回は、相続人である私の妻に広域交付で戸籍謄本を取ってもらうことにしました。運転免許証(顔写真付きの公的身分証明書)を所持していたことと、司法書士の職務上請求より早く取得することができるからです。広域交付制度ができてからは、実務上ほぼ広域交付を使用して戸籍謄本を取得しています。

法定相続情報一覧図の作成

次に、法定相続情報一覧図の作成をしますが、後の遺言書情報証明書の交付請求のために相続人の住所を載せて作ることをお勧めします。それによって、添付書面を少なくすることができますし、前記の交付請求書のうち、相続人の住所氏名等を記載した書面の添付を省略することも可能です。

遺言書情報証明書の交付請求

遺言書の原本は法務局に保管されていますが、原本を返却してもらうわけではありません。遺言書の画像データと遺言者、遺言書、遺言執行者等の情報と併せて遺言書保管官の認証文付証明書の交付請求をすることになります。

言うまでもなく家庭裁判所の検認手続は不要です。余談ですが、某金融機関からは検認手続が必要だと言われましたので、まだ遺言書保管制度が周知されていないことを痛感しました。

請求先は遺言書が保管されている遺言書保管所に限られず、全国の遺言書保管所となります。例えば、東京都なら、東京法務局本局、板橋出張所、八王子支局、府中支局及び西多摩支局です。

請求方法は遺言書保管所に来庁するか郵送によってします。来庁する場合には予約が必要となりますので、郵送請求が便利ではないでしょうか。ちなみに、今回は相続人である妻を請求人として郵送により交付請求をして、自宅住所に返送してもらうことにしました。

なお、交付請求書を司法書士等の資格者が作成した場合には、備考欄に事務所住所と氏名を記入して職印を押印します。

相続人等のどなたかが、遺言書情報証明書の交付を受けると、遺言書保管官は、その方以外の全ての相続人等に対して、関係する遺言書を保管している旨を通知します。この通知により、全ての関係相続人等に遺言書が保管されていることが伝わることとなります。

最後に

この記事を書いている時点では、未だ遺言書情報証明書は手元に届いていません。その証明書は、公正証書遺言、検認済自筆証書遺言と同様に相続手続に使えることが想定されています。相続登記申請は問題なくできると思ってはいますが、預金口座の解約に使うのは私自身今回が初めてとなります。

各都道府県の司法書士会は自筆証書遺言書保管制度の周知活動に力を入れていますし、私のホームページにおいても同様です。同制度について疑問点がございましたら、お気軽に当事務所までお問い合わせください。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

空き家特例の注意点を解説します!(令和6年1月1日改正対応)

空き家特例とは

相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等を、平成28年4月1日から令和9年12月31日までの間に売って、一定の要件に当てはまるときは、譲渡所得の金額から最高3,000万円まで控除することができる制度です。

令和6年1月1日以後に行う譲渡で被相続人居住用家屋および被相続人居住用家屋の敷地等を相続または遺贈により取得した相続人の数が3人以上である場合は2,000万円までとなります。

先ずチェックすること

特例の適用を受けるために多くの要件が設けられていますが、先ずチェックすべきことを掲げます。

建物については、昭和56年5月31日以前に建築されたこと、区分所有建物登記がされている建物でないこと及び相続の開始の直前において被相続人以外に居住をしていた人がいなかったことの全てに当てはまっている必要があります。

したがって、マンション、2世帯住宅で区分所有登記がされている建物は特例の対象外となります。

なお、要介護認定等を受けて老人ホーム等に入所するなど、特定事由により相続の開始の直前において被相続人の居住の用に供されていなかった場合で、一定の要件を満たすときは、その居住の用に供されなくなる直前まで被相続人の居住の用に供されていた家屋は特例の対象となる場合があります。

令和5年度税制改正

特例の対象となる譲渡について、これまでは当該家屋(耐震性のない場合は耐震改修工事をしたものに限り、その敷地を含む。)又は取壊し後の土地を譲渡した場合が対象でしたが、譲渡後、譲渡の日の属する年の翌年2月15日までに当該建物の耐震改修工事又は取壊しを行った場合であっても、適用対象に加わることとなりました。なお、この拡充については令和6年1月1日以降の譲渡が対象です。

要するに、買主が建物を取壊す特約を設けたうえで売買契約を締結して土地と建物を引渡す場合においても適用が受けられることになったのです。

売主が取壊すのが望ましい

売買契約書に買主が建物を取壊す特約を付けたとしても、必ず履行されるわけではありません。期限も設けられていますし、買主の債務不履行によって特例を適用できない等のトラブルに発展する可能性もあります。

取壊し費用は売主または買主のどちらが負担をするかの問題に過ぎません。売主が負担すれば更地として売買価格は上がりますし、上物付きで売却すれば取壊し費用分だけ売買価格は下がることになるのです。したがって、当事務所では売主が取壊したうえで売買契約を締結することをお勧めしています。

数次相続時の登記申請に注意

事例:Aは、自己名義の乙建物(敷地は甲土地)に妻Bと共に居住していたところ、Aが死亡し、甲土地及び乙建物をBが相続したが、相続登記申請前にBが死亡し、甲土地及び乙建物は長男Cが相続した。

登記手続上、Aから直接Cに名義を移すことはできますが、空き家特例の適用を受けることができませんので注意が必要です。適用を受けるためには、A→亡B→Cのように名義を移す登記申請をしなければなりません。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

戸籍謄本が本籍地以外でも取れるようになりました!(令和6年3月1日から)

時間のかかる戸籍謄本の取得

相続手続においては、被相続人の出生から死亡までの戸籍謄本等を取得しなければなりません。戸籍は、家制度の廃止により戸主とその家族毎に作成されていたものを夫婦とその子の単位で作成される改正がされ、その後コンピュータを使用して戸籍事務を取り扱うことが可能となって縦書きから横書きの戸籍記録になる等の改正がされています。

そのような複数の改正、転籍等によって集めなければならない戸籍謄本の通数が多くなることが一般的でした。本籍地でしか取得できないことから、複数の市町村に対して交付請求をしなければならず、特に本籍が遠方にあって郵送請求する場合には多くの時間を要することとなり相続人の大きな負担となっていたのです。

戸籍の本人請求

本題に入る前に、戸籍謄本の交付請求ができる者について触れておきます。戸籍法では、戸籍に記載されている者又はその配偶者、直系尊属若しくは直系卑属は、その戸籍謄本等の交付の請求をすることができる、と規定されています。

本人、配偶者、親、祖父母、子、孫等の戸籍謄本等は請求目的を問わず交付請求することができます。対して、兄弟姉妹、伯叔父母及び甥姪等(傍系血族)、元夫(妻)等の戸籍謄本等の交付請求は後述する第三者請求となります。

今般の改正によって本籍地以外での戸籍謄本の発行(広域交付)が可能となるのは、本人請求のみとなります。第三者請求、職務上請求は対象とされていませんので、従来通り本籍地の市町村に対して交付請求をしなければなりません。

第三者請求

戸籍に記載されている者等には該当しない第三者であっても、次の場合における理由等を明らかにすれば、戸籍謄本等の交付を請求することができます。

- 自己の権利を行使し、又は自己の義務を履行するために戸籍の記載事項を確認する必要がある場合には、権利又は義務の発生原因及び内容並びに権利行使又は義務履行のために戸籍の記載事項の確認を必要とする理由

- 国又は地方公共団体の機関に提出する必要がある場合には、戸籍謄本等を提出すべき国又は地方公共団体の機関及び当該機関への提出を必要とする理由

- 上記場合のほか、戸籍の記載事項を利用する正当な理由がある場合には、戸籍の記載事項の利用の目的及び方法並びにその利用を必要とする事由

広域交付制度のポイント

本人請求の場合のみ利用できることは上述しましたが、その他のポイントについて解説します。

戸籍謄本等を請求する場合は市民課窓口等に直接出向く必要があります。郵送や代理人による請求はできません。

次に、請求する方の顔写真付きの公的身分証明書(運転免許証、マイナンバーカード、旅券等)を窓口にて提示する必要があります。健康保険証等の顔写真のない身分証明書では制度利用をすることができません。

また、コンピュータ化された戸籍謄本等のみ交付請求することができます。除籍、改製原戸籍謄本についても、戸籍事務をコンピュータシステムにより取り扱っていますので請求可能です。ただし、一部市町村におけるコンピュータ化されていないものや法務省の戸籍情報連携システムにアクセスできないものについては広域交付制度を利用した請求はできません。

最後に

司法書士などの士業が職務上請求する場合の取扱いは従来通りとなりますので、広域交付制度のメリットを感じることはありません。ただ、同制度の利用によって職務上請求より早く戸籍収集することが可能になったと言えると思います。

士業に相続手続を依頼される場合には、予め戸籍謄本等を取得していただくことで手続にスムーズに着手することができますし、報酬等の手続費用を抑えることも可能です。それだけ、戸籍集めには時間を要するということなのです。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

相続分の譲渡とその取戻し

相続分の譲渡とは

相続分の譲渡とは、相続人が相続人としての地位、換言すれば相続財産に対する包括的持分を譲渡することです。相続財産を構成する個々の財産の持分を譲渡することは、それには該当しません。有償、無償のどちらでも譲渡することはできますが、遺産分割前に譲渡しなければなりません。

相続人の数が多い、相続人間でトラブルが発生しているなどの事情がある場合には遺産分割が成立するまでに多くの時間を要します。相続分の譲渡をすることで遺産分割協議に参加する必要がなくなりますので、相続手続におけるひとつの選択肢となり得ます。

また、他の相続人だけでなく第三者に対しても譲渡することができますので、その場合には第三者が遺産分割協議に参加することになります。それを避けるための相続分の取戻しについても言及します。

相続分の譲渡の効果

相続分の譲渡がなされると、譲受人は相続人としての地位を取得します。このことから、前述したように遺産分割協議の当事者となるのです。個々の財産の譲渡ではありませんから、プラスの財産だけでなく、借金などのマイナスの財産も譲受人に移転します。

ただし、相続分の譲渡をもって債権者に対抗することはできません。支払能力のない者に相続分の譲渡をしたことにより、債権回収ができないことになれば債権者の権利を害することになるからです。

相続放棄とはこの点で異なりますので、債務を一切負担したくないのであれば相続放棄を選択することになります。

譲渡の方法

口頭でも可能ですが、相続財産に不動産がある場合には登記手続に相続分譲渡証書等の書面と印鑑証明書が必要となります。ですから、書面を作成して譲渡人の実印押印をしておくことが求められます。後のトラブルを避けるためにも口頭で済ませるのではなく、書面の作成は必須だと考えます。

加えて、相続分の譲渡をしたことを他の相続人に通知しておくことが望ましいです。特に、第三者に譲渡する際には、相続分の取戻しに期間制限が設けられていますので、第三者が遺産分割協議に参加する事態にならないように他の相続人に対し取戻しの機会を与えることは重要となります。

課税について

他の相続人に無償譲渡をした場合には、譲渡人に相続税は課されません。有償譲渡をした場合には、その受け取った金銭に相続税が課されます。一方、第三者に無償譲渡した場合には、譲渡人に相続税、譲受人に贈与税が課されます。第三者に有償譲渡した場合には、譲渡人に譲渡所得税が課されるおそれがありますので注意が必要です。

登記手続について

共同相続の登記がされる前に、他の相続人に対して相続分の譲渡をしたときは、譲渡後の相続分をもって相続登記を申請することができます。

遺産分割によって相続人を定めた場合には、直接「相続」を原因として所有権移転登記が申請可能です。その際には、遺産分割協議書、相続分譲渡証書、印鑑証明書等の添付が求められます。

対して、第三者に相続分の譲渡をしたときは、共同相続の登記をしたうえで、無償譲渡・有償譲渡につき、それぞれ「相続分の贈与」・「相続分の売買」を原因として譲渡人の持分を譲受人に移転する登記を申請します。

相続分の取戻し

共同相続人の一人が遺産の分割前にその相続分を第三者に譲り渡したときは、他の共同相続人は、その価額及び費用を償還して、その相続分を取戻すことができます。その際には、譲受人の同意、承諾は不要であり、他の共同相続人の一方的な意思表示によって取戻しの効果が生じます。

相続分の取戻しは1か月以内にしなければなりません。いつからカウントするかについては、相続分の譲渡時、相続分の譲渡の通知時など複数の説が存在します。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

相続分がないことの証明書(特別受益証明書)とは?問題点は?

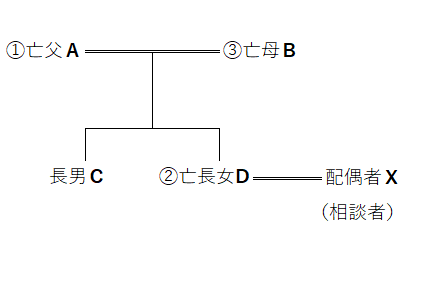

Xからの相談(設例)

A→D→Bの順で亡くなり、A名義の不動産があります。相続登記を申請するに当たってCから、Dの相続分がないことの証明書が送られてきました。その書面に実印を押して印鑑証明書と一緒に返送してほしいと言われています。どのようにしたらよいでしょうか。

特別受益者がいる場合の登記手続

共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受け、その価額が相続分の価額に等しいか又はこれを超える者がある場合には、その者は相続分を受けることができません。

そこで、登記原因証明情報として、相続を証する戸籍謄本等の他、その者が作成した相続分がないことの証明書を提供して、他の共同相続人から、相続による所有権移転登記を申請することができます。先例で認められています。

被相続人の相続について、特別受益者が相続登記前に死亡した場合には、相続分がないことの証明書は特別受益者の相続人全員が作成しなければなりません。

生前贈与がない場合に作成されるケースもある

設例においてCが相続不動産を単独取得する方法として、一般的なものは遺産分割協議です。Aの相続人はB、C及びDですから、CX間において遺産分割協議書を作成しなければなりませんが、数次相続(被相続人が死亡した後、遺産分割協議をしないうちに相続人が死亡してしまい、次の相続が開始した状況のことをいいます。)の場合には書面の内容が複雑になります。

一方で、相続分がないことの証明書には「相続する相続分がない」旨の記載があれば、数行の記載で足りてしまいますので、生前贈与等の事実がない場合にも作成され、相続登記申請に用いられることがあるようです。

分かれる裁判所の判断

生前贈与をうけた事実がないにもかかわらず、贈与をうけた旨の内容虚偽の「相続分がないことの証明書」に署名・押印したとしても、それにより相続分を失うことはなく、また、当該相続人に相続放棄の意思があったとしても、これを認めれば相続放棄制度(家庭裁判所への申述)に対する脱法行為となること、更に、当該書面は単なる事実証明に過ぎないから、贈与の意思表示と認めることができないとする裁判例があります。

対して、特別受益の事実がないのに相続分がないことの証明書が作成された場合においても、これを単純に無効とせず、当該証明書が本人の真意に基づくものかどうかを判断基準とし、相続人が自己の相続分について相続財産の分配をうけないという意思表示をしたものと認められるときは、これにより遺産分割協議の成立、贈与を肯定したものがあります。

結論

形式的な審査権しか有していない登記官としては、相続分がないことの証明書と印鑑証明書が提供された相続登記申請を受理せざるを得ません。

しかしながら、設問のような相談に対しては、安易にCの要求に応じてはいけないと考えます。Dが生前贈与を受けたことが確実であり、相続分がないことの証明書の記載に偽りが一切ないような場合を除き、遺産分割協議の方法を採るべきでしょう。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

相続した建物が未登記だったときの対処法

そのままで売れるのか

売ることができないわけではありませんが、実際には登記をしない限り売ることは非常に困難だと思われます。売ることができるとしても、買主を自ら見つけて仲介を入れずに個人間で売買するような極めて限定的なケースに限られるでしょう。

仲介の入った不動産取引においては、買主は売主に代金を支払い、それと引き換えに売主は買主に対して、登記に必要な権利証等を交付します。そのうえで、代金を支払った日に司法書士が双方の代理人として登記の申請をします。

未登記建物の場合にはその登記申請ができませんので、売主が二重売買をした場合には必ずトラブルに発展します。不動産会社が売買の仲介に入った場合にはそのトラブルの対処をしなければなりません。ですから、わざわざトラブルの種がある売買の仲介を不動産会社はしないでしょうということです。

建物の取壊し

建物を取壊して更地で売却することは可能です。ただ、相続の場合には建物が共有となることがありますので注意が必要です。遺産分割により家財を含めた建物を取得する相続人が定まっているときには問題ありませんが、遺産分割前の遺産は共同相続人の共有となります。

建物を取壊すに当たり、取壊し業者は所有者や他の共有者の同意等を確認しませんが、相続人間のトラブルを避けるために必ず相続人全員の同意を得たうえで取壊しに着手するのが望ましいです。

建物表題登記

ここからは必要な登記について解説していきます。登記記録には表題部と権利部が存在します。両方とも記録されているのが一般的な不動産となりますが、表題部しかないものもあります。未登記建物とは、その表題部も存在しないものを指します。

建物の表題部には、所在、家屋番号、種類、構造、床面積などが記録されており、どの建物かを特定できるように物理的な現況を示しているといえます。

表題登記とは、新たに建物の登記記録を作出する第一歩となるもので、通常は土地家屋調査士が行います。古い建物の場合には、建築確認書や工事完了引渡証明書が残っていないことが多いので、上申書の提出を求められることがあります。土地家屋調査士に依頼した場合の費用は概ね8~12万円となります。

所有権保存登記

所有権保存登記は権利部にされる登記で、こちらについては司法書士が代理人として登記申請することが多いです。表題登記をしても所有者の住所氏名は記録されますが、それだけでは売却はできませんので所有権保存登記まで済ませておく必要があります。ちなみに、この登記が完了すると登記識別情報(権利証)が交付されます。

司法書士に依頼した場合の費用は、報酬1~3万円及び登録免許税として建物の固定資産税評価額の0.4%となります。土地の相続登記の依頼を受けた場合に追加で申請することが多く、また評価額が低いことにより登録免許税も低額の負担になることがほとんどです。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。