Author Archive

オルカン、S&P500への投資が否定されています!

投資のプロほど否定する

投資初心者はオルカンかS&P500に投資しておけば大丈夫というような風潮が見られます。このような風潮を危惧し、初心者の投資方針を否定したうえで警鐘を鳴らす記事が散見されます。多くの場合、執筆者は短期間で億単位の資産形成に成功した投資の上級者やプロと呼ばれる人です。

ただ、実際のところ個人投資家のほとんどが国外株式に投資しているわけではないようです。20代から40代の世代は国外株式への投資が多いようですが、50代以降の世代は国内株式に投資している割合が高いことが見て取れます(金融庁NISA口座の利用状況調査(令和6年3月末時点))。

いずれにしても、投資上級者、プロ達がオルカン、S&P500等の広く分散されたインデックス投資を否定する根拠に対して、反論したいと思います。

投資のスキルが身につかない

インデックス投資はほったらかし投資とも言われますので、投資の勉強をしないことは投資家のデメリットとなって投資のスキルが身につかないとの主張です。

そもそも、投資未経験者が投資をする理由は、インフレ対策や老後資金の確保を目的としている方が多いのではないでしょうか。投資家として成長しようなどとは考えていないですし、投資に時間を割いて市場平均以上のリターンを得られたとしても非常に効率は悪いです。

そんなことより、自己投資をして本業を頑張ったり、今の生活を充実したものにするほうが有意義だと思います。下手に投資スキルを身につけ、欲張ってよりハイリターンを求めて、個別株、FX、仮想通貨等に手を出すことのほうが怖いのではないでしょうか。

インデックスのスピード以上に資産が増えない

インデックス投資は市場平均のリターンしか得られないローリスクローリターンの投資方法であるとの主張です。

確かにオルカン、S&P500投資は個別株投資に比べればローリスクだとは思います。ただし、投資信託という枠の中では投資対象を株式100%とする金融商品となりますので、インデックスファンドの中でもハイリスクハイリターンなものではないかと考えています。

もし、市場平均以上のリターンを短中期で得たいのならば、アクティブファンド、個別株投資を自己責任でやればいいのではないでしょうか。

インデックス投資は長期運用することで効果を発揮するもので、短中期にリターンを得られるものではないということは、投資初心者として肝に銘じておく必要があるでしょう。

長期間の退屈さに人は耐えられない

長期間にわたる投資は多くの人にとって苦行であり、長続きしない。特に下げ相場で含み損を抱えながら黙々と積立を継続する退屈さに耐えることはできないとの主張です。

率直に仰る通りだと思いますし、それだけ投資で成功するのは難しいことなのでしょう。投資を趣味でするのなら、個別株でも何でもやればいいとは思いますが、やはりインデックス投資が一番合理的で再現性が高い手法ではないかと考えています。

よく言われていることですが、私のような投資アレルギーのある者は金融リテラシーを身につける努力を怠らないことが何よりも重要なのではないでしょうか。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

アラカンがオルカン投資を始める理由

貯蓄する世代

私は投資をしたことがありません。元本が保証されないのですから、投資=(イコール)ギャンブルと決めつけていたのかもしれません。そのようなことから、せっせと貯蓄をしていたわけです。私と同世代の中には同じような方がいらっしゃるのではないでしょうか。

2024年3月、マイナス金利政策の解除によって、メガバンク3行は普通預金の金利を0.001%から0.02%へ引き上げました。その後、ゆうちょ銀行も足並みを揃える形で同率への引き上げをしています。

ゆうちょ銀行の金利がメガバンクより高かった時代は遥か昔のことで、今やどこに預けても金利の差がないことがわかります。ネット銀行の金利がやや高いとも言えますが、大差ないと言っていいでしょう。

インフレによる預貯金の目減り

我が国は借金まみれですが、国民の資産は約2,000兆円で、そのうち預貯金が約1,000兆円あると言われています。インフレによって預貯金が目減りすることを耳にする機会が増えていると感じます。老後2,000万円問題が話題になったことがありますが、今では4,000万円問題と言われているようです。

新NISA制度は、国が国民に対して資産運用を促し、老後資金は各自で準備をして下さいとのメッセージではないかと推測されることもありますが、強ち間違っているとも思えません。

ポジショントークに注意

以前の記事「50代以降のオルカン・S&P500に投資は有りなのか!?」において、SNSで投資(NISA)をする人の発信が増えていることに言及しました。

あなたが貯蓄から投資へとシフトするには、自発的に情報を仕入れて投資に関する知識を習得することがマストであると考えます。銀行、証券会社等で勧められたから、人気のYouTuberが投資していたからといって何となく始めることは、投資が失敗するリスクが高まります。

何故なら、投資商品を勧める場合、ポジショントークによるものが圧倒的に多いからです。YouTubeの動画を視聴する場合には、できるだけたくさんの配信者の動画を視聴することをお勧めします。

名著を読む

動画配信者の多くは、名著を読めと主張することが多いです。例えば、「敗者のゲーム」、「インデックス投資は勝者のゲーム」、「ウォール街のランダム・ウォーカー」等です。これらの本に記載されている図表やデータなどを引用することも多いです。

本については、どれか1冊を繰り返し読むことが良いと思います。対して、YouTubeはたくさんの配信者の動画を視聴することで特定の人を妄信することを避けられます。

名著を繰り返し読むことにより、投資で失敗しない可能性が一番高いのは、インデックス投資であることがよくわかるでしょう。

オルカン、S&P500のどちらにするか

どちらにするかは非常に迷いました。最終的にオルカンにしたのですが、名著で触れられているインデックス投資に近いのはオルカンの方ではないかというのが主な理由です。

ただ、迷う最大の要因はオルカン、S&P500のリスク(標準偏差)はほぼ同じであるにもかかわらず、リターンはS&P500の方が高いことです。したがって、シャープレシオも高い値となります。また、アラカンが投資を始めた場合、投資期間は長くても20年位であり、米国一強の情勢は変わらないであろうともよく言われています。

確かにそうなのですが、もし私が運用中に亡くなったときには子供が相続することになります。NISA口座の名義人が亡くなった場合、相続人は特定口座で承継することが可能です。つまり、子供への相続を視野に入れますと、オルカンの方が長期で持ち続けることができると考えたわけです。

人によっては、S&P500、オルカンとS&P500の両方という方もいらっしゃいます。長期運用ができると思うものに決めることが一番重要ではないでしょうか。実際、ほとんどの方が長期保有できずに僅か数年で売却しているのです。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

ウェブ会議による登記簿の附属書類の閲覧について

はじめに

令和6年6月24日から、ウェブ会議サービスを利用した登記簿の附属書類の閲覧が可能となりました。

「デジタル社会の実現に向けた重点計画」(令和5年6月9日閣議決定)等の政府方針において、アナログ規制(目視、実地監査、定期検査・点検、常駐・専任、書面掲示、対面講習、往訪閲覧・縦覧、FD等記録媒体等の各規制をいう。)として掲げられている条項について、令和6年6月までを目途にこれらの規制の見直しを行うこととされましたが、今般、改正法が施行されたことになります。

なお、ウェブ会議による閲覧の不動産登記以外の事務の取扱いについては、商業登記規則、夫婦財産契約登記規則等において規定または準用する場合及び他の法令において適用する場合も同様となります。改正前においては登記簿の附属書類の閲覧をするためには、不動産所在地を管轄する法務局に赴き、登記官の面前で行う必要がありましたので、それがデジタル化されたのです。

ちなみに、登記簿の附属書類の閲覧基準については、以前の記事「登記簿の附属書類の閲覧基準の改正について(令和5年4月1日施行)」で解説しています。

ウェブ会議による閲覧の申出

ウェブ会議による閲覧を希望する場合には、登記簿の附属書類の閲覧請求書と併せて、「ウェブ会議による閲覧を希望する旨の申出書(不動産用)」を提出しなければなりません。

また、ウェブ会議による閲覧を実施するに当たり、閲覧者が補助者を用いることを希望する場合には、補助者の本人確認のため、申出書と併せて、補助者の本人確認書類の写しを提出します。

申出書の審査

登記官は、閲覧の請求や申出の内容から、ウェブ会議による閲覧を実施することについて支障がないと判断したときは、「申出を相当と認める」こととして、ウェブ会議による閲覧を実施します。

ただし、閲覧の対象となる登記簿の附属書類等が100枚を超えるなど閲覧に長時間を要すると見込まれる場合であって、閲覧を希望する時間帯に職員が対応することができないとき、登記所の繁忙状況や対応可能な職員等の状況を総合的に勘案して、ウェブ会議による閲覧を実施することが困難であると所属長が判断したとき等の場合には、ウェブ会議による閲覧を実施しないとして、従来通り登記官の面前で閲覧を実施することになります。

閲覧者の本人確認

登記官等は、ウェブ会議による閲覧を実施するに当たって、閲覧者及びその補助者の本人確認を行います。

ウェブ会議による閲覧の開始前に閲覧者及びその補助者に住所及び氏名等を申述させるとともに、閲覧者及び補助者の本人確認書類の原本を画面上に提示させ、予め提出があった本人確認書類の写し及び請求書等の内容と同一であることを確認する方法によります。

同意事項

「ウェブ会議による閲覧を希望する旨の申出書(不動産用)」の裏面には同意事項が記載されており、全て同意することができない場合は、ウェブ会議による閲覧は認められません。

同意事項として、ウェブ会議による閲覧は、閲覧申出書に記載された閲覧者及びその補助者のみに認められており、それ以外の第三者は認められないこと、ウェブ会議の録画等を希望する場合は、登記所職員の許可を得る必要があること及び録画等が認められる範囲は、登記簿の附属書類等に限られること等が掲げられています。

また、登記官等により、上述した本人確認と併せて同意事項を説明し、事前に同意を得ることによって同意事項の確認がなされます。

ウェブ会議による閲覧

ウェブ会議による閲覧は、登記官等が、登記簿の附属書類等のうち、請求書に記載した閲覧しようとする部分を、ウェブ会議用端末等の画面上に投影する方法又はPDF化して画面共有する方法のいずれかにより行います。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

株式投資の本質とは?インカムゲインorキャピタルゲイン?

株式の歴史

世界初の株式会社は17世紀のオランダで誕生しました。その後、18世紀にイギリスで株式会社に係る法整備がされ、イギリスが金融市場の中心地となりました。そして、第一次世界大戦の終結によって、19世紀からはアメリカが世界経済のリーダーとなるのです。

日本では、19世紀に初めての株式会社が設立され、東京・大阪に証券取引所が開設されています。ただ、日本における株式市場が活発化したのは20世紀の戦後以降となります。そこからバブル期までに時価総額世界第二位になるまでの急成長を遂げることとなるのです。

債券との違い

株式との比較対象として債券があります。債券とは、国や地方公共団体、企業などが投資家からお金を借り入れるために発行する有価証券のことです。国が発行するものが国債、企業が発行するものが社債となります。要するに借金なのですから、元金は返さなくてはなりませんし、利息も支払わなければなりません。

対して、株式は出資ですから会社側は社債と違って出資額を返す必要はありません。会社にしかメリットがないように感じられるかもしれませんが、株主は会社が利益を上げて配当してくれることを望んで出資します。出資する側は、ちゃんと利益を上げることのできる会社かどうか見極めることが通常です。

インカムゲイン

株式投資というと、売り買いを繰り返して利益獲得を目指すキャピタルゲインを主目的とするイメージを持たれる方が多いと思います。上述したように、近年の資本主義経済発展に多く寄与してきたのが株式制度ともいえます。

その上で私の株式制度に対する印象を述べますと、本質的な役割はインカムゲインを求める投資家と資金融通を求める会社との間でギブアンドテイクの関係を築くことではないかということです。

証券会社の思惑

株式投資をするには、証券会社で口座開設をしなければなりません。言うまでもなく、証券会社は手数料商売なのですから、キャピタルゲイン目当てに短中期に売買を繰り返す顧客は上客となります。

一方で、インカムゲイン目的の株式は購入後に長期間放置されますので、証券会社は利益が上がりません。裏を返せば顧客側にとっては口座管理コストが一切生じないこととなるのです。

ところで、最近の個人投資家は総合証券ではなく、ネット証券に口座開設をするようになっています。手数料の安さ、クレカ決済によるポイント獲得等の多くの恩恵を受けられるからです。口座数ランキングの1位と2位はSBI証券と楽天証券で、3位野村證券となっています。

インカム目当てのメリット

不労所得を得ることができるのが最大のメリットではないかと思います。病気や怪我で働くことができなくなったり、年金生活によって収入が減った場合の保険のような役割が期待できます。また、上述したように管理コストがかからないことも挙げることができます。

賃料収入を得ることができる不動産投資と比べて株式投資の利回りは劣ることが一般的ですが、不動産投資は投資というより不動産賃貸業という事業を立ち上げるようなものですので、単純に比較することはできないと考えます。

投資に時間をかける必要がなく、株価変動を気にする必要がないこともメリットとなります。個人投資家は本業で忙しいのが通常ですから、投資に時間を割くことは大きな負担となります。

毎年、必ず配当があるわけではありませんが、東証がPBR1倍割れ企業に対して改善を促すメスを入れたことで、増配を打ち出す企業が多くなるのではないかと期待されています。

デメリット

短期に利益を得ることができず、株価が下がれば含み損を抱えることになります。また、個別株への投資は必然的にハイリスクなものとなりますし、リスク許容度の範囲内、かつ資産配分を十分に検討したうえで投資するか否かの判断が求められます。

ただ、このことはキャピタル目的であっても同様ですから、インカム目的特有のものではありません。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

50代以降のオルカン・S&P500に投資は有りなのか!?

SNSで話題に

2024年1月から新NISA制度がスタートし、つみたてと一般(成長投資枠)の併用が可能となり、年間投資枠及び非課税保有限度額の増額並びに非課税保有期間が無期限化されるといった変更がされました。

最近SNSで、旧NISAからオルカン・S&P500のインデックスファンドに積立投資をしている人の含み益がすごいことになっている、今すぐNISAを始めたほうが良いなどの情報発信が目に付きます。そこで、アラカン(50代後半)、投資初心者である私がNISAを始めるべきなのかについて思うままに書いてみました。

eMAXIS Slimシリーズ

オルカン・S&P500の中でも注目されているのが、三菱UFJアセットマネジメント株式会社が運用しているeMAXIS Slimシリーズです。同シリーズが人気の理由として、信託報酬等のコストの低さを挙げることができます。

2024年6月現在、日々の純資産額に対して年率0.05775%以内をかけた額となっています。また、受益者還元型信託報酬という仕組みを採用しており、このファンドの純資産総額が増えれば増えるほど、運用にかかるコストが安くなります。委託会社間での価格競争によって、今後まだ下がる可能性があります。

円安、S&P500最高値更新

上記2つの人気ファンドは為替ヘッジなしで運用されていますので、円安による恩恵を多く受けることができます。また、2024年6月現在、S&P500は最高値更新を継続しています。オルカンの米国株への投資割合は約60%ですので、S&P500の影響を大きく受けることになります。

よく言われていることですが、以上の2つが含み益を増やした要因だと思います。ですから、今後円高に転じたり、リーマンショックのようなことが起こると元本割れすることもあり得るでしょう。

余剰資金

よく、投資は余剰資金でやれと言われますが、全くその通りだと思います。間違っても年金を全て投資にまわすようなことは避けるべきでしょう。50代以降がつみたてNISAにより投資信託を始めるに当たって、重視しなければならないのは多くのリターンを求めないことです。

40代までであれば投資に失敗しても取り返すことはできますが、アラカン以降の年代は老後資金を枯渇させることに繋がってしまいます。余剰資金の有無については、口座に眠っている預貯金があるかどうかが判断材料となるでしょう。

低金利により、例え定期預金に入れても貰える利息はごく僅かです。したがって、投資(NISA)を始めるなら、そのような預貯金を資金にすることが良いのではないかと思います。

長期運用、積立投資

インデックスファンドへの投資で失敗しないためには、最低でも15年以上の長期運用が不可欠となります。一時的な暴落により損切りするようなことは絶対に避けなければなりません。

積立については損失リスクを抑えられると説明されることが多いですが、長期運用を前提とするならば一括投資をしても両者に大差はないと考えます。暴落時に成長投資枠で一括投資することも選択肢のひとつとなるでしょう。

チャートが気にならない金額で

最後に投資額を決めるに当たって、考慮すべきことを書いてみます。これは自分への言い聞かせでもあるのですが・・。

長期運用が必要なのですから、積立額はチャートが気にならない金額にすることをお勧めします。チャートが気になって眠れないようなら積立額を下げる必要があります。理想なのは、積立額を決めたら15年間ほったらかしにするということです。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

司法書士試験記述式問題の配点が変更されました(対策は必要なのか!?)

2問70点から140点満点に

令和5年12月4日、法務省から令和6年度以降に実施する司法書士試験筆記試験午後の部の記述式問題の配点を変更することが公表されました。【変更内容】として、「2問で70点満点」から「2問で140点満点」に変更します、と記載されています。

実際に法務省のウェブページを見にいったのですが、理由の記載等もなく、あまりに簡潔な内容のために拍子抜けしてしまいました。

変更によって、択一式210点(60%)・記述式140点(40%)の配点となり、記述式の配点割合は上昇することになりましたが、択一式の配点割合を超えるまでには至りませんでした。

理由は?

1つ目の理由として、試験時間内に解き終えることができないほどに問題の分量が増えたことが考えられるでしょう。そのことによって、0.5点刻みの配点をしなければならなくなりますので、それを解消するためかもしれません。

2つ目は、択一問題得意な法律知識先行型の者より、実務能力に長けている者を司法書士として選抜したいのではないかということです。

対策は?

あくまでも私見ですが、特別な対策は不要で今まで通りの勉強方法で良いのではないかと思います。記述式の配点割合は増えましたが、依然として択一式の配点の方が多いので、択一で逃げ切り点を確保して、記述式の基準点を死守するのが良いのではないでしょうか。ただ、択一の基準点を下げて記述の被採点者数を増やすようなことがあるのなら、他の対策も考えられるかもしれません。

司法書士試験の受験者数は年々減少していますが、被採点者数は約2,000人となっており、毎年これが維持されています。令和6年度以降も踏襲されると予想します。

ところで、令和3年度から司法書士試験の出願者数が増加しています。その後も増加が続き、令和6年度の出願者数は16,837人、前年度より4.4%増加で、令和に入ってから最も多くなっています。

相対評価試験

司法書士試験は、上から順番に取っていく相対評価試験です。この点が、6割取れば合格する行政書士試験と異なります。また、3つの基準点の設定によって不得意科目があると合格できない試験であることも特徴です。それ故、特別な対策は不要ではないかと考える訳です。

記述得意な人が挽回可能になるという見方もあるようですが、そもそも何々が得意とか言っている時点で上位5%の争いの場に立つことさえ困難なことだと思います。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

身寄りのない高齢者の終活支援事業について

あんしんみたか支援事業

あんしんみたか支援事業とは、一人暮らしで身寄りのない高齢者が病気で入院する時や福祉施設に入所する時に、必要な契約手続きや費用の支払いなどを三鷹市社会福祉協議会(以下、「みたか社協」と言います。)が保証人に準じて行う事業です。また、お亡くなりになった時には、みたか社協で葬儀・埋葬等の手続きを行います。

保証人、身元引受人

病院、高齢者施設等に入院、入所する際には保証人、身元引受人(以下、「保証人等」と言います。)が必要となることが一般的です。保証人等の役割として、入院費、施設利用料の支払等の経済的な保証をすることが挙げられます。本人に十分な資産や収入があったとしも、病状悪化や認知症等によって支払ができなくなることが考えられますので、施設側はそれを担保しておきたいという事情があるのです。

その他にも、容体急変、死亡時の緊急連絡先、延命治療をするか否かといった治療方針に関することの決定、死亡時の身柄引き取り等の役割があります。

身寄りのない方の場合、保証人等を用意することができません。一般社団法人等の民間団体に保証人等を依頼することもできますが、最低でも数十万円といった多額の費用がかかります。

あんしんみたか支援事業においては、みたか社協が契約当事者として保証人等の地位に就くわけではないことに注意する必要があります。「保証人に準じて」という文言はそのことを意味しています。また、火葬(直葬)までを行い、納骨、改葬、永代供養等に関わることはありません。

支援事業の対象者

以下の全てを満たす必要があります。

- 三鷹市に住所を有し、かつ居住している方

- 契約時の年齢が満65歳以上の方

- 支援可能な親族がいない方

- 事業の契約内容を理解できる判断能力を有している方

- 契約時に預託金110万円を納付できる方

公正証書遺言作成

不動産を含む全財産を現金化し、被相続人(利用者)の債務を弁済して残った金額を、相続人が相続するか、特定の団体等に寄付する内容の遺言(清算型遺言)を公正証書で作成することが求められています。推定相続人がいない場合には、包括遺贈をしなければなりませんが、換価が難しいものが相続財産に含まれているときに問題が生じます。

換価困難な財産

- 古家

家の解体費用が底地の売却代金を上回る場合に換価不可となりますが、三鷹市内の不動産であればほぼその心配はないと思われます。地方の不動産で該当する際には、生前に解体、換価処分をしておくべきでしょう。 - 農地、山林、原野等

農地の換価処分に農地法の許可が必要な場合がありますので、その場合にはやはり生前に処分しておかなければなりません。また、原野商法等によって購入した地目が原野・山林となっているただでも売れない土地(先祖から相続していることが多いです。)も同様です。別荘地、バブル期に建設されたリゾートマンション等も該当することがあります。 - 非上場株式

上場株式と異なり、多くの場合譲渡制限が付された株式となります。要するに、会社が認めた相手にしか売却することができないのです。非上場株式については持株会に売却することができる場合がありますので、発行会社に問い合わせてみましょう。持株会は上場企業だけでなく、中小企業など未上場企業でも導入されているケースがあるからです。

持株会とは、 従業員から会員を募り、会員の毎月の給与や賞与などからの拠出金を原資として自社株を共同購入し、会員の拠出金額に応じて持分(配当金)を配分する制度です。

利用上の注意点

支援可能な親族がいない方の中には、推定相続人がいる場合といない場合があります。私たち士業が遺言書を作成する場合には最も気になる点となります。

あんしんみたか支援事業を利用するには、みたか社協との契約が必要です。契約に至るまでには、利用者の資産、収支状況、医療についての意向、死後事務の意向等非常に多くの状況、事情を把握しなければなりません。契約の可否は弁護士・司法書士・社会福祉士・行政・地域包括支援センター等で構成する「あんしんみたか支援事業審査会」に諮問し、みたか社協会長が決定することになっています。

みたか社協に問い合わせたところ、2024年6月現在の契約数はゼロとのことです。まだ始まったばかりの制度と言えますし、終活については任意後見契約等の他の制度、サービスの利用が本人の利益となることも十分に考えられます。終活について、ご心配な点があれば遠慮なく当事務所にお問い合わせください。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

地域福祉権利擁護事業とは何か

社会福祉協議会について

地域福祉権利擁護事業(以下、「地権事業」と言います。)は社会福祉協議会(以下、「社協」と言います。)の取組事業のひとつです。社協は、民間の社会福祉活動を強化するため、昭和26年に全国、都道府県レベルで誕生し、その後、市区町村レベルにも設置された、民間の非営利組織(社会福祉法人)です。

三鷹市においても、「社会福祉法人三鷹市社協」が存在します。

事業の変遷

地権事業は、1999(平成11)年10月、都道府県社協を実施主体とした国庫補助事業として開始されました。その後、2000(平成12)年4月、介護保険制度、成年後見制度が開始され、行政主体の措置制度から利用者主体の契約制度へと切り替わることになります。

2007(平成19)年4月、「地権事業」から「日常生活自立支援事業」へ名称変更がされましたが、東京都においては従来の地権事業の名称を継続して使用しています。

事業の目的

認知症高齢者、知的障害者、精神障害者等のうち、判断能力が不十分な者(認知症や知的・精神障害により多少判断能力が低下しているが、日常的な生活を支援してもらえれば、まだ在宅生活を送ることができ、かつ本事業の契約の内容について判断し得る能力を有していると認められるものであること。)に対して、福祉サービスの利用に関する援助等を行うことにより、地域において自立した生活を送ることができるように支援することを目的としています。

実施体制

実施主体は都道府県社協または指定都市社協ですが、事業の一部を区市町村社協等に委託して実施しています。実際に利用者と契約を結び、サービス提供するのは実施社協・団体(三鷹市においては、三鷹市社協。)となります。

東京都では、2016(平成28)年から都内62区市町村全てで直接実施する体制が整っています。

援助内容と利用料

福祉サービスの利用援助(福祉サービスの利用の手続きや利用料の支払いなど。)を基本サービスとし、オプションとして日常的金銭管理(生活費の預貯金からの払い出し、公共料金や家賃の支払いなど。)、書類等の預かり(預貯金通帳、年金証書、権利証、実印・銀行印など、大切なものを金融機関の貸金庫で保管。)サービスを選択できます。したがって、日常生活の範囲でのお手伝いとなり、オプションである金銭管理サービスだけを利用するといったことはできません。

利用料は社協によって異なります。三鷹市社協においては、福祉サービスの利用援助と日常的金銭管理サービス(通帳を本人がお持ちの場合)は1回1時間まで500円、日常的金銭管理サービス(通帳を社協が預かる場合)1回1時間まで1,500円が基本料金となっています。なお、書類等の預かりサービスは1か月1,000円です。

援助開始までの流れ

三鷹市社協内の権利擁護センターみたかが相談受付窓口となります。担当の専門員が十分お話をお聞きしたうえで支援計画案(無料)を作成して利用者に説明します。利用援助契約を締結後、生活支援員が実際に利用者をお手伝いすることになります。

生活支援員は支援計画に沿った定期的な援助をし、援助内容の記録、専門員への報告を行います。

解約・終了

利用者本人からの申出によって契約を解約することができます。また、利用者に成年後見人等が就いた場合は特段の事情がない限り解約となります。

利用者の判断能力低下等によって支援の継続が困難な場合には、成年後見制度等の支援につなげることになります。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

遺産分割前に法定相続分での相続登記を申請した場合の登記手続

改正(令和5年4月1日施行)前の取扱い

法定相続分での相続登記後に遺産分割協議が成立した場合には、遺産分割を登記原因として、他の相続人の持分の移転の登記を申請する必要がありました。

例えば、甲土地の所有者であるAが死亡し、妻B・子Cが相続人であるとき、共同相続登記後にBC間の遺産分割協議によって、甲土地はCが単独で取得する合意がされたとしましょう。

この場合、登記権利者Cと登記義務者Bの共同申請により、「B持分全部移転」の登記を申請することになります。登録免許税の税率は、相続による所有権移転登記と同様0.4%です。

改正後の取扱い

法定相続分での相続登記(民法第900条及び第901条の規定により算定した相続分に応じてされた相続による所有権の移転の登記をいう。以下同じ。)がされている場合において、遺産分割協議による所有権の取得に関する登記をするときは、所有権の更正の登記によることができるものとした上で、登記権利者が単独で申請することができるものとされました。

上記設例では、Cが単独で所有権更正登記を申請することができますので、Bの登記識別情報、印鑑証明書の添付は不要となります。登録免許税は、不動産1個につき1,000円となります。

相続登記が義務化されることによる相続人等の負担軽減を図るため、登記手続を簡略化したものと言えます。また、以下に掲げる登記を申請する場合も同様となります。

①遺産の分割の審判又は調停による所有権の取得に関する登記

②他の相続人の相続の放棄による所有権の取得に関する登記

③特定財産承継遺言(遺産の分割の方法の指定として遺産に属する特定の財産を共同相続人の一人又は数人に承継させる旨の遺言)による所有権の取得に関する登記

④相続人が受遺者である遺贈による所有権の取得に関する登記

添付情報

上記設例の場合、登記原因証明情報として遺産分割協議書(当該遺産分割協議書に押印した申請人以外の相続人の印鑑に関する証明書を含む。)を添付しなければなりません。

登記手続上、Bのみが実印を押印することで足りますが、実務上、BC両名の実印を押印した遺産分割協議書とBCの印鑑証明書を添付します。

また、法定相続分での相続登記後に所有権全体またはB持分を目的として抵当権を設定した場合等、登記上の利害関係を有する第三者がいるときは、その者の承諾書を必ず添付します。住所移転があった場合、相続放棄によって更正前後に同一性がない場合等、別途登記を要することや、更正登記申請の可否に関わる問題が生じることがありますので注意が必要です。

登記申請書の記載例

上記設例における登記申請書の主要部分の記載例を掲げます。

登記申請書

登記の目的 ○番所有権更正

原因 令和○年○月○日遺産分割

更正後の事項 所有者 住所 C

権利者(申請人) 住所 C

義務者 住所 B

添付情報 登記原因証明情報 代理権限証明情報

登録免許税 金1,000円

不動産の表示 甲土地の表示

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。

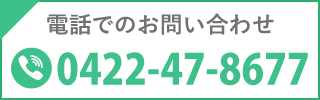

胎児の名義とする相続登記

胎児の表示の変更

先例(令和5年3月28日法務省民二第538号)により、令和5年4月1日以後にされる登記の申請から、胎児を相続人とする相続による所有権の移転の登記の申請において、申請情報の内容とする申請人たる胎児の表示は 「何某(母の氏名)胎児」とすることになりました。

従前の取扱いでは、「亡甲某(被相続人)妻乙某胎児」と表示することとしていましたが、登記手続の見直しが行われたのです。

胎児の権利能力

人(自然人)は、出生と同時に権利能力を取得します。この原則を貫けば、胎児はまだ生まれていませんので、権利能力を有しているとは言えないことになります。ところで、胎児と生まれた子の間に相続することの可否について差異が生じるとなると両者に不公平が生じます。

そこで、民法は、「不法行為に基づく損害賠償請求権」、「相続」及び「遺贈」の3つの場合については、胎児は既に生まれたものとみなすという規定を設け、出生の前後によって不公平が生じることがないようになっています。

生まれたものとみなす

胎児は、相続については既に生まれたものとみなされますので、胎児を登記名義人とする相続の登記を申請することができます。判例は、胎児である間には権利能力はなく、生きて生まれた場合、遡って権利能力を取得する見解である停止条件説を採っています。この説では、父母は法定代理人として、出生前に胎児を代理することはできないことになります。

しかしながら、登記実務においては未成年者の法定代理の規定を準用して母が胎児の代理人として登記申請することが認められています。

相続登記申請

登記原因証明情報として、懐胎の事実を証する医師の診断書等を提供する必要はありません。被相続人の出生から死亡までの戸籍謄本等を添付することで足ります。

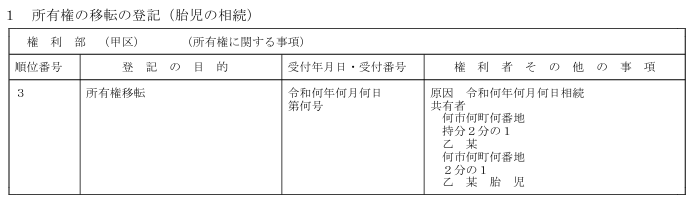

生きて生まれた場合

相続登記申請後に胎児が無事に生まれた場合には、登記名義人の住所、氏名の変更登記を申請します。その子の戸籍謄本、住民票の写しを登記原因証明情報として提供します。

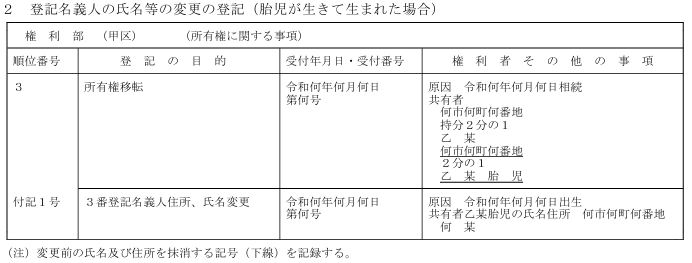

死産であった場合

胎児が死産であったときは、民法第886条第2項によりはじめから相続人ではなかったことになりますので、錯誤を原因として所有権更正登記を申請します。

胎児のみを相続人として登記した場合にその者を被相続人の直系尊属とする更正登記は、登記の前後に同一性がないためにできません。その場合には、一旦相続登記を抹消し、改めて直系尊属、兄弟姉妹等の後順位相続人への所有権移転登記を申請することになります。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。