このページの目次

教育資金の一括贈与に係る贈与税の非課税措置

教育資金贈与信託の利用

祖父母から孫への贈与の際に、信託銀行等の金融機関に教育資金(1500万円まで)を信託(以下、「贈与信託」といいます。)した場合には贈与税はかかりません。

なお、令和5年度(2023年)の税制改正によって適用期限が3年間延長され、令和8(2026)年3月31日までとなっています。

制度利用の流れ

1.信託銀行等で孫名義の新規口座を開設して、資金は信託銀行等の金融機関が管理します。

2.受贈者(財産をもらう側、この場合は孫)は30歳未満で、前年の所得が1000万円以下である必要があります。

3.教育資金非課税申告書をその口座の開設等を行った金融機関等の営業所等を経由して、信託や預入などをする日(通常は教育資金口座の開設等の日)までに、受贈者の納税地の所轄税務署長に提出等をしなければなりません。

4.教育資金の内容としては、学校等(高校、大学など)へ支払われる入学金や授業料及び学校等以外(学習塾など)へ支払われる授業料などです。学校等以外に支払う金額は、500万円が限度となります。

5.口座から資金を払い出すには、教育費を支出したことを証する領収書を金融機関に提出して行う方法と立替払いをせずに先に払い出しを求める方法の2通りがあります。後者の場合、期限までに領収書を提出しなければなりませんが、提出されなかったときには教育目的以外の払い出しとして、信託終了時に贈与税の課税対象とされます。

6.原則として、孫が30歳に達した日に信託は終了し、残額には贈与税が課されます。その際、受贈者の年齢に関わらず一般税率が適用されます。

デメリット

2013年4月から導入された制度ですが、2018年時点の利用件数は約20万件となっており、今後の利用も増えていくと思われます。その上で、考えられるデメリットを挙げてみます。

1.使いきれなかったお金には贈与税が課される。

幼少期の孫に贈与する場合を除いて、大学院進学や海外留学の予定があるなどの事情がない限り、満額の1500万円が使いきれるとは思えません。18歳以上の孫に贈与した場合であっても、特例税率ではなく一般税率が適用されます。

2.自分の老後資金が目減りする。

将来の医療費や施設入所費など、富裕層でない限り老後資金に不安を残すことになると思われます。

3.教育資金にしか使えない。

生活費(1人暮らしの仕送りなど)や医療費などに使うことはできません。使い道は限定されています。

4.節税対策にはならない。

祖父母が亡くなられた場合には、孫に2割加算の相続税が課されます。ただし、孫が23歳未満のとき、学校等に在学している場合、教育訓練給付金の支給対象となる教育訓練を受講している場合は、相続税は課税されません。なお、贈与の時期が 2023 年 4 月 1 日以降で贈与者の相続税課税価格の合計が 5 億円を超える場合には相続税の課税対象となります。

5.親族間トラブル

孫1人につき1500万円が限度となっており、父方の祖父母が満額贈与した場合には、母方の祖父母の贈与ができなくなります。双方の祖父母があらかじめ協議でもしていれば別ですが、親族間の不和を招くことがあり得ます。

6.点の財産承継

孫は自分名義の預金通帳を渡されたときに大変喜ぶでしょう。30歳までは使い道は限定されますが、それ以降は自由に使えるお金となります。何に使おうとも文句は言えません。それでも、孫はかわいいからというのであれば、制度利用を否定するつもりはありません。

家族信託の活用

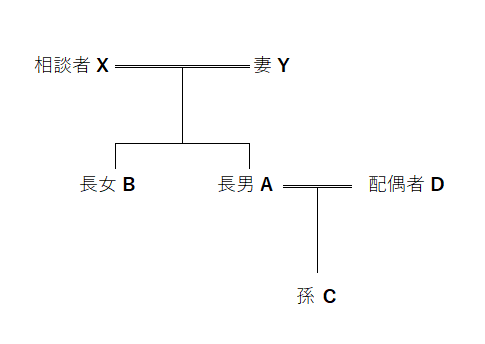

Xからの相談

孫Cに教育費や生活費を必要に応じて手渡したいと思います。今は元気ですが、最近もの忘れが多くなってきました。何かよい方法はありますか?

活用例

委託者兼受託者: X

受益者: X及びC

後継受託者: A

帰属権利者: XまたはC(場合によってはB)

Xが金銭(例として、500万円)を自己信託します。当初の受益者をXとCにしますから、Cに必要に応じて生活費や教育費を自分の判断によって支給しながら、Xの急な入り用(医療費など)にも備えることができます。

直系血族間には扶養義務があります(民法第877条第1項)からその範囲内でCが受益権(教育費等を受け取る権利)を取得してもそれに対して贈与税は課されません。Xが認知症により判断能力が低下したり、死亡した場合は、長男Aが受託者となって財産の管理を継続します。Xの後見が開始しても、Aはその判断によってX及びCへの給付を続けることができます。

X死亡の場合には、受益者はCのみとなります。その際注意が必要なのは、Cに相続税(2割加算)が課されることです。おおよその目安として、Xの遺産(信託前の時点)が基礎控除額(4800万円、上記のケース)以内であれば、相続税はかかりません。ただし、生命保険金などのみなし相続財産、相続時精算課税制度の利用及び相続開始前7年以内の生前贈与の有無によって異なります。

信託期間と孫の学業放棄

信託期間については、自由に定めることができます。冒頭の贈与信託では孫が30歳になるまででしたが、長期にわたる信託期間は受託者の負担になりますので、大学卒業時に合わせて22歳までとすることも可能です。

孫が学業を放棄した場合はどうなるでしょう。Xが存命中は、残った財産をXに帰属させれば課税は一切生じません。問題はXが死亡していた場合です。孫Cにそのまま帰属させることも考えられるでしょう。しかし、それでは贈与信託と同じことになってしまいます。

XのCに対する想いとは何でしょう。「学業に専念して頑張るならお金の心配はするな」ということではないでしょうか。30歳以降に自由に使えるお金をただ贈与しても、そのような想いは伝わらないと思います。お年玉をあげるのとは訳が違います。

話がそれてしまいましたが、学業放棄時(X死亡)の帰属先として長女Bが相応しいのではないでしょうか。(Bに贈与税が課されます。)Xの相続人はY、A及びBですが、YまたはAに帰属させてしまうといずれはCに財産がいってしまうというのがその理由です。Bに子供ができなければ結論は変わりませんが、そもそも家族信託を組むにあたっては家族会議が不可欠です。Bに内緒で組むようなことがあってはならないと考えます。

デメリット

1.相続税・贈与税

前述したようにCに相続税、Bに贈与税が課されるおそれがあります。

2.コストがかかる

贈与信託では、金融機関等に対して支払う手数料は管理報酬11万円及び運用報酬(令和5年9月時点、三菱UFJ信託銀行の商品の場合)となります。家族信託では、専門家(弁護士、税理士、司法書士など)への報酬や公証役場へ支払う手数料が発生します。後者の方が高額となることが一般的です。

線の財産承継

あげたらあげっぱなしの贈与信託と違い、家族信託なら引き続き自分で財産の管理ができます。家族信託を契機に家族の話し合いの場を設けて、それぞれの想いを知ることができます。それに応じた活きたお金の活用を可能とするのが魅力だと思います。

司法書士の藤山晋三です。大阪府吹田市で生まれ育ち、現在は東京・三鷹市で司法書士事務所を開業しています。人生の大半を過ごした三鷹で、相続や借金問題など、個人のお客様の無料相談に対応しています。

「誰にも相談できずに困っていたが、本当にお世話になりました」といったお言葉をいただくこともあり、迅速な対応とお客様の不安を和らげることを心掛けています。趣味はドライブと温泉旅行で、娘と一緒に車の話をするのが楽しみです。甘いものが好きで、飲んだ後の締めはラーメンではなくデザート派です。

三鷹市をはじめ、東京近郊で相続や借金問題でお困りの方は、ぜひお気軽にご相談ください。